Еженедельный аналитический обзор товарных рынков от 26 января. Советы и рекомендации эксперта.

Кукуруза, 26 января

Рынок кукурузы за неделю снизился на 0.25 цента за бушель (-0.06%). Рынок кукурузы, кажется, закрепился в диапазоне 3.8-3.9 доллара, несмотря на ряд фундаментальных факторов, которые могли бы оказать давление на цены. Спрос по-прежнему остается стабильным, и признаков его увеличения нет. Погода в Южной Америке не вызывает каких-либо опасений. Тогда как рынок нефти продолжает снижаться, оказывая дополнительное давление на товарные рынки, рынок ощущает поддержку на уровне 3.75 доллара. Но, если она будет пробита, то, возможно, рынок продолжит снижаться. Сезонно рынок снижается в это время года, в конце февраля рынок образует дно, но затем цены начинают расти. В конце зимы – начале весны фокус рынка переключится на размер полей, отведенных под кукурузу, что может обеспечить поддержку ценам. Конечно, в этом году сезонность может быть нарушена.

Продажи на экспорт на прошедшей неделе в 2 раза превысили ожидания. Тогда как трейдеры ожидали продажи от 750 000 до 1 млн. тонн, они составили 2 185 400 тонн. И, конечно, этот высокий показатель позволил рынку закрыться в положительной зоне в последнюю сессию.

Высокий спрос на этанол также оказал поддержку рынку, несмотря на то, что фонды по-прежнему активно продавали на рынке кукурузы. Производство этанола увеличилось на 0.1% до 979 000 баррелей в день. Однако, запасы этанола увеличились, хоть и незначительно. Хотя запасы традиционно растут в это время года, участники рынка рассматривают этот фактор, как медвежий, ожидая сокращения спроса на кукурузу со стороны производителей этанола в недалеком будущем.

Мы считаем, что рынок кукурузы стабилизируется на текущих уровнях. Участники рынка будут уделять внимание темпам сбора урожая соевых бобов в Бразилии, ведь от этого зависит размер второго урожая кукурузы.

Пшеница, 26 января

Мартовский фьючерс на пшеницу на прошедшей неделе снизился на 2.75 цента (-0.52%). Цены на пшеницу снижаются на протяжении 12 из 16 торговых сессий в начале года. Динамика рынка по-прежнему была в основном нисходящей, так как фонды продолжали активно продавать. Давление на товарные рынки оказывали и рост курса доллара, и снижение цен на нефть вместе с новыми разговорами о замедлении мировой экономики.

Продажи на экспорт превзошли ожидания, несмотря на укрепление доллара. Чистые продажи в сезоне 2014/15 составили 458 400 тонн и 106 000 тонн в сезоне 2015/16. Тем не менее, это еще не свидетельство высокого спроса на американскую пшеницу. Ведущие мировые импортеры по-прежнему закупают пшеницу в Европе. Таким образом, временный уход России с мирового рынка практически не сказался на спросе на американскую пшеницу.

Участники рынка продолжают уделять внимание событиям в России и Украине – обе страны планируют тем или иным способом ограничить экспорт пшеницы. Кроме этого, участники рынка все еще беспокоятся из-за возможного введения дополнительных санкций по отношению к России, которые также могли бы отразиться на экспорте пшеницы. Кроме того, на этой неделе началась новая волна эскалации конфликта на Украине. В прошлый раз этот фактор заставил цены значительно вырасти.

Что касается погоды, которая еще недавно могла бы стать драйвером роста цен, то на текущий момент опасений нет. Осадки прогнозируются на южных равнинах США, так что снежного покрова в США достаточно. Аналогичная ситуация и в странах Черноморского бассейна. Так что в основных странах-производителях пшеницы нет угрозы урожаю. Конечно, определенные потери урожая уже произошли, однако, размер станет известен только после того, как пшеница выйдет из «спячки» весной.

Мы считаем, что в ближайшее время рынок пшеницы может обрести поддержку вследствие осложнения ситуации в Черноморском регионе. К тому же рынок выглядит перепроданным, многие спекулянты могут начать покупать. Тем не менее, многое на рынке по-прежнему зависит от фондов.

Соя, 26 января

На прошедшей неделе мартовский фьючерс на соевые бобы снизился на 19 центов (-1.92%). Рынок соевых бобов оказался под давлением после появления слухов о том, что Китай начинает отказывать от поставок из США. В прошлую пятницу USDA объявило, что Китай отменяет партию соевых бобов в размере 285 000 тонн бобов старого урожая. А во вторник появилась новость об отмене еще 174 000 тонн. Конечно, эти показатели получили свое отражение в отчете по экспорту. Чистые продажи соевых бобов в сезоне 2014/15 составили всего 14 100 тонн, а в сезоне 2015/16 – 305 000 тонн. Отказы Китая связаны с сокращением маржи переработчиков, а также желанием закупать соевые бобы из Бразилии по более низким ценам.

Погода в Бразилии также является медвежьим фактором. Если раньше некоторые участники выражали опасения по поводу урожая из-за слишком сухой погоды, то теперь прогноз погоды улучшился. Осадки прогнозируются практически на все территории Бразилии на предстоящей неделе. Погода в следующем месяце будет определяющим фактором для урожайности соевых бобов. В настоящий момент уборочная кампания опережает средние показатели на 5-10%. Кроме того, размер бразильского урожая может оказаться еще выше.

В ближайшей перспективе рынок, скорее всего, продолжит снижение на фоне слабости других товарных рынков, однако, падение замедлится. Рынок по-прежнему будет реагировать на данные по экспорту и сообщения о размере урожая в Бразилии. В более долгосрочной перспективе фьючерсы на соевые бобы будут торговаться под давлением на фоне рекордных урожаев в США и Южной Америке.

Хлопок, 26 января

Мартовский контракт на хлопок на прошедшей неделе снизился на 1.93 цента (-3.26%). Рынок хлопка обычно растет в это время года, отражая сезонный пик спроса и, тем самым, стимулируя фермеров увеличивать размер посевных площадей на будущий сезон. Тем не менее, цены вместо этого опустились ниже 60 центов, что должно привести к более низкому размеру посевных площадей и более низкому урожаю, тогда как спрос остается в состоянии неопределенности. Чем ниже рынок падает и дольше находится на этих уровнях, тем более оптимистично выглядят среднесрочная и долгосрочная перспективы, ведь при более низких ценах фермеры будут сокращать размер урожая гораздо быстрее. Большая часть избыточных мировых запасов сосредоточена в Китае и недоступна для мирового рынка. Запасы за пределами Китая также выросли в этом году, но прирост не очень значительный, и легко может быть использован в следующем сезоне, если размер посевных площадей снизится повсеместно. Однако, мировой спрос в будущем сезоне может ослабнуть, так как прогнозы роста мировой экономики свидетельствуют о замедлении. Тем не менее, есть еще регионы, где спрос ожидается высоким, например, в Юго-Восточной Азии.

Спрос на хлопок в США должен быть на подъеме, но синтетические волокна продолжают занимать огромную долю рынка, что ограничивает потребление хлопка. В то время как низкие цены на энергоносители негативно отразятся на экономиках некоторых стран, в других странах это должно помочь стимулировать потребительские расходы. Однако, наиболее важным фактором является оживление на рынке недвижимости, так как покупка новых домов стимулирует потребителей покупать и трикотажные изделия для дома. Тем не менее, в США активность на рынке недвижимости носит региональный характер, местами спрос на жилье растет, а кое-где активность такая же, как раньше, поэтому вряд ли это придаст дополнительный импульс рынку хлопка.

Перспективы спроса на хлопок изменились незначительно, поэтому столь низкие цены на хлопок в целом справедливы. Сильный доллар, конечно, не поможет увеличить продажи на экспорт, но снижение цен могло бы частично нивелировать фактор сильного доллара. В самом деле, продажи на экспорт в целом соответствуют запланированным USDA темпам, так что причин считать, что USDA пересмотрит прогноз по экспорту в меньшую сторону, в настоящий момент нет.

Китай в этом сезоне не настолько сократил покупки. По этой причине мы все еще считаем, что рынок не упадет намного, и существует предел для снижения цен. Ведь если они слишком упадут, снизится и производство хлопка в будущем сезоне.

В краткосрочной перспективе рынок находится под давлением из-за ряда экономических новостей, которые свидетельствую о некотором замедлении мировой экономики, однако, может произойти ситуация, при которой хлопок окажется недооцененным.

С учетом того, что рынок в настоящий момент торгуется ниже 58 центов, выращивание хлопка явно не станет основным приоритетом для фермеров. Когда цены на сырьевые товары низкие, фермеры предпочитают выращивать те культуры, которые используются в пищу.

Когда рынок торговался вблизи интервала 62-64 цента, участники рынка ожидали, что фермеры сократят размер урожая на 10%, но теперь сокращение полей будет более значительным – 12-14%. Прямо сейчас у фермеров не так много стимулов выращивать хлопок, если ориентироваться на текущие цены или возможное восстановление спроса на хлопок в следующем сезоне. В сезоне 2015/16 высока вероятность, что рынок вновь вернется к дефициту мирового баланса, в результате чего произойдет сокращение конечных запасов. Однако, если размер полей уменьшится слишком сильно, все равно есть шансы на хороший урожай. Благоприятная погода может способствовать высокой урожайности. Особенно это актуально для Техаса. Сокращение посевных площадей, конечно, произойдет не только в США, многие иностранные фермеры примут аналогичные решения.

В то время как США, как правило, является остаточным поставщиком на мировом рынке, это может измениться в 2015-16 гг.

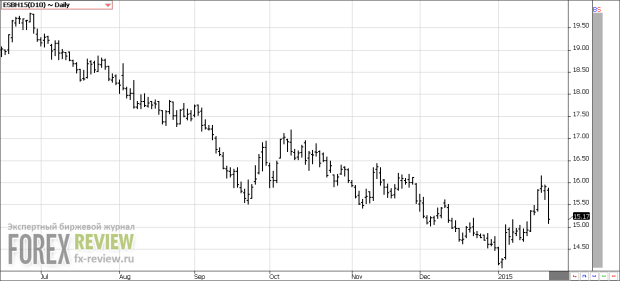

Сахар, 26 января

По итогам недели мартовский контракт на сахар снизился на 0.16 цента (-1.04%). После давления со стороны представителей индустрии производства сахарного тростника, бразильское правительство заявило, что может предложить ряд мер с целью увеличения максимального допустимой доли содержания этанола в автомобильном топливе. Правительство предложило налоговые льготы производителям бензина в прошлом году, но сейчас меняет свое решение и повышает налог на бензин. Если бы это мера была принята до начала сезона переработки урожая сахарного тростника 2015/16, эффективность была бы выше. Но в любом случае, эта мера поможет увеличить долю сахарного тростника, используемую для производства этанола. Однако, только один этот факт вряд ли поможет рынку восстановиться, так как экономика Бразилии испытывает определенные трудности. Общий спрос на топливо может сократиться, а, значит, упадет и спрос на этанол.

Осадки ниже нормы в Бразилии, в то время как воды в водохранилищах недостаточно, вызвали опасения относительно нехватки электроэнергии. На этой неделе уже было 50-минутное отключение энергии. Это стало подтверждением возможной проблемы, в результате чего опасения усилились. С учетом того, что спрос на электроэнергию растет в это время года, подобные отключения явно не способствуют экономическому росту страны.

Низкие цены на рынке сахара стимулируют спрос. В Юго-Восточной Азии, где рост потребления сахара самый большой во всем мире, вновь отмечена активность. Тогда, как на рынке еще совсем недавно предложение доминировало над спросом, теперь появились признаки восстановления спроса. Покупатели воздерживались от преждевременных покупок, когда цены падали. Теперь, когда рынок начал выравниваться и появились признаки устойчивой торговли, покупатели стали охотнее совершать крупные покупки. К тому же текущие цены все также привлекательны для покупателей.

Конечно, дефицита сахара в настоящий момент нет. И экспортеры, и импортеры обладают достаточными запасами в результате нескольких подряд сезонов профицита. Адекватные запасы в странах-импортерах и повышение самодостаточности было ахиллесовой пятой рынка сахара в течение достаточно долгого времени, и даже с учетом всплеска физического спроса по сравнению с прошлым годом, проблема остается актуальной. По-прежнему не так много крупных покупателей на рынке, а обильные урожаи в Таиланде в течение нескольких лет подряд, позволяют им конкурировать с Бразилией. С учетом сокращение расходов на топливо тарифы на доставку будут снижаться, и это позволит Бразилии увеличить продажи сахара в Юго-Восточной Азии.

Каким бы не был этот рост физического спроса, проблема в том, что он может быть недолгим. Одного только улучшения ситуации в Юго-Восточной Азии недостаточно, чтобы поддержать рынок. Покупки из Восточной Европы ограничены. Проблемы России и Украины могут перекинуться и на соседние страны, что навредить экономики региона в целом. Кроме того, и Россия, и Украина увеличили производство сахарной свеклы и стали более самодостотаточными.

Рынок сахара, вероятно, продолжит торговаться в узком диапазоне шириной в 2 цента. В ближайшее время рынок будет больше времени проводить в верхней части этого диапазона, т.е. выше 15 центов за фунт.

Какао, 26 января

Мартовский фьючерс на какао снизился на 187 долларов за тонну (-6.36%) по итогам недели. Участники рынка какао разочаровались в данных по размолу. Таким образом, миф о высоком спросе, который двигал рынок на протяжении достаточно длительного времени, оказался разрушен. Вполне ожидаемо, было видеть, что высокие цены, а также фактор замедления европейской экономики, сказались на спросе на какао. Размол в Азии не оправдал ожидания участников рынка. Размол снизился на 17% по сравнению с четвертым кварталом 2013 года. Однако, многих удивил тот факт, что размол в Северной Америке также упал тогда, как экономика США находится на подъеме. Тем не менее, высокие цены в то время, когда покупатели особенно чувствительны к изменению цены, отразились на потреблении. Более того, соотношение цен на какао-масло и какао-порошок явно не способствует увеличению размола. К тому же запасы какао-порошка до сих пор избыточны.

Всегда существует точка перегиба, когда использование какао-масло становится невыгодным производителям шоколада, поэтому они предпочитают использовать альтернативные масла, где это возможно, чтобы сократить расходы. Как отмечалось ранее, участники отрасли довольно долго верили в обратное. Какого-то изменения фундаментальной ситуации не последовало. Все остается также. Цена (на какао-масло) является основным фактором, влияющим на решение о покупки.

Погода всегда является притчей во языцех и предотвращает цены от более быстрого падения. Прошлый год был ярким примером того, что погодные опасения не всегда соответствуют реальности. Тогда большинство участников предполагало дефицит мирового баланса в результате низкого урожая в Западной Африке, а по факту оказался профицит, а урожай превзошел ожидания.

Кофе, 26 января

На прошлой неделе мартовский фьючерс на кофе снизился на 8.55 цента (-5%). Рынок кофе снижается на прогнозах осадков и ожиданиях, что январская засуха подходит к концу. Многие трейдеры считают, что рынок уже достиг своего максимума, а погодное ралли закончилось, поэтому активно сокращают длинные позиции. Другой фактор, который мог бы оказать дополнительное давление на рынок, это ухудшение состояния мировой экономики. В течение 2014 года были отмечены факты, что спрос на кофе был завышен, ведь по факту потребление оказалось ниже, а запасы выше. Повторение этого сценария возможно и в следующем сезоне.

Тем не менее, Бразилия активно продавала кофе на экспорт на протяжении всего года. Запасы истощаются с учетом экспорта в 36 млн. мешков в прошедшем сезоне. Бразилия исчерпала большую часть своих избыточных запасов, поэтому продажи в будущем сезоне окончательно опустошат запасы. Но рынок в настоящее время реагирует на более активные продажи, и совершенно не опасается дефицита кофе в будущем.

Часть проблемы состоит в том, что рынок не может увидеть или ощутить, насколько серьезный ущерб был нанесен урожаю в результате засухи в сезоне 2014/15, поскольку многие сравнивают собранный урожай с прошлогодним, а не считают реальные потери в зависимости от того, каким мог бы быть урожай, если бы засухи не было. Кроме того, обильный урожай Робусты немного замаскировал потери урожая Арабики. В то же время, большинство исследований текущего урожая основывались на оценках в декабре, когда еще никто и не подозревал о январской засухе. Погода за последние 30 дней не была благоприятной, так что перспективы урожая еще сильнее ухудшились. Даже возвращение к нормальной погоде не сможет нивелировать уже нанесенный ущерб урожаю.

Времени для развития урожая уже стало меньше по причине позднего цветения. Обильные осадки были просто необходимы в этом месяце, чтобы помочь деревьям сформировать кофейные ягоды, в которых начали бы появляться кофейные зерна. Многие боятся повторения прошлого года, но прогнозы погоды говорят об обильных осадках практически на всей территории Бразилии. Если же влага испарится или осадков окажется меньше, у рынка не займет много времени, чтобы вернуться на более высокие уровни. Ситуация в этом году является более важной, чем в прошлом. Дожди должны придти раньше, и их должно быть много, потому что уровень влажности почвы и состояние деревьев далеки от прошлогодних. Как и в прошлом году в январе-феврале 2014, участники рынка реагировали на прогноз осадков, но потом, когда осадки откладывались или оказывались меньше, рынок незамедлительно реагировал. Повторение той прошлогодней ситуации вполне возможно.

Другие факторы, которые сдерживают рост на рынке, это дефляция на товарных рынках и укрепление курса доллара, которые стимулируют экспорт и сокращают перспективы спроса. Потребление кофе исторически довольно неэластично, но изменение упаковки, а также размеров чашки, безусловно, повлияло на потребление. Кроме того, когда потребители узнали, что цены на кофе, вероятно, будут увеличиваться, они поспешили запастись кофе. Пока этот запас не использован, покупки будут неактивными. В какой-то степени, разговоры о замедлении спроса могут быть связаны именно с этим, а не с тем, что покупатели отказывают от потребления кофе из-за высокой цены.

Удачи в торговле!