Еженедельный аналитический обзор товарных рынков от 23 февраля. Тенденции и прогнозы эксперта.

Кукуруза, 23 февраля

Рынок кукурузы за неделю снизился всего на 2.25 цента за бушель (-0.57%). Цены на кукурузу зажаты в узком торговом диапазоне в последние несколько недель. Рост цен стимулирует производителей продавать больше, поэтому цены возвращаются назад. Кроме того, на рынок продолжает оказывать давление благоприятный прогноз по урожаю в Южной Америке.

На прошедшей неделе основным событием стал Ежегодный сельскохозяйственный Форум, на котором USDA опубликовало размер посевных площадей, а также прогноз по спросу и предложению на будущий год.

По оценкам USDA, в предстоящем сезоне 89 млн. акров (на 1.6 млн. ниже, чем в прошлом сезоне) будет отведено под кукурузу. Соотношение цен нового урожая соевых бобов и кукурузы стало более нейтральным. Если раньше, оно составляло 3 к 1, что стимулировало фермеров отводить больше площадей под сою, то теперь оно равно 2.3 к 1.

С учетом запланированного USDA размера посевных площадей и средней урожайности на уровне 166.8 бушелей с акра, производство кукурузы составит 13 595 млн. бушелей. Потребление прогнозируется на уровне 13 760 млн. бушелей, на 115 млн. выше, чем в текущем сезоне. Таким образом, конечные запасы упадут на 140 млн. бушелей 1 687 млн. Однако, они все равно будут избыточными, в результате чего цены долгое время будут оставаться на текущих низких уровнях.

Что же касается отчета по экспорту на прошедшей неделе, то продажи кукурузы удивили участников рынка – 1 075 400 тонн, тогда как трейдеры ожидали от 650 000 до 900 000 тонн. Скорее всего, продажи в ближайшее время начнут сокращаться, так как Китай в течение двух недель будет вне рынка из-за праздников. Отгрузки на прошедшей неделе составили 724 900 тонн, что практически соответствует ожиданиям рынка. Однако, этих темпов по-прежнему недостаточно, чтобы соответствовать плану USDA. Вполне вероятно, что отгрузки кукурузы на экспорт увеличатся ближе к концу зимы, тогда как отгрузки соевых бобов, скорее всего, будут снижаться.

Также поводом для оптимизма стал и отчет по производству этанола. Оно увеличилось на 3 000 баррелей до 964 000 баррелей в день. Однако, впервые за долгое время запасы этанола начали сокращаться. EIA объявило о снижении запасов на 100 000 баррелей, однако, они по-прежнему остаются на максимуме. Тем не менее, сам факт сокращения запасов говорит о росте спроса на этанол, что потенциально свидетельствует об увеличении использования кукурузы для его производства

Мы считаем, что динамика рынка в краткосрочной перспективе продолжит носить разнонаправленный характер. Особых причин, кроме размера южноамериканского урожая, для снижения цен нет. В то же время если цены растут, то фермеры начнут снова продавать свой урожай.

Пшеница, 23 февраля

На этой неделе погода в США должна была оказать поддержку рынку. Арктические воздушные массы принесли низкие температуры в южные штаты, тем самым вызвав опасения возможного ущерба урожаю. Конечно, сомнений нет, что урожай действительно пострадал, вот только размер потерь окажется не таким высоким. Лишь 10% полей столкнулись с суровыми погодными условиями.

Более того, NASS опубликовало очередной отчет о развитии урожая в Техасе – качество урожая улучшилось на 2%, хотя обычно зимой качество только ухудшается. И это оказало давление на цены. Тем не менее, вряд ли стоит рассчитывать, что то же самое мы увидим и в других штатах.

Что касается Ежегодного сельскохозяйственного Форума – другого драйвера цен, то размер посевных площадей оценивается в 55.5 млн. акров, на 1.3 млн. ниже, чем в прошлом году, как и ожидалось. Однако, USDA предполагает более высокую урожайность, таким образом размер урожая в сезоне 2015/16 будет выше, несмотря на сокращение посевных площадей. Размер урожая в сезоне 2015/16 составит 2 125 млн. бушелей, что почти на 100 млн. выше, чем год назад.

Вследствие этого, USDA понизило прогнозную цену на 2015 год с $5.85-6.15 до $5.1. Участники рынка незамедлительно отреагировали на это событие в пятницу. Отчет по экспорту также добавил негатива рынку. Чистые продажи составили 305 400 тонн, в то время как аналитики прогнозировали от 300 000 до 500 000 тонн. Отчет по экспортным проверкам не оказал особого влияния, отгрузки составили 401 937 тонн, тогда как участники рынка ожидали около 350 000.

Несмотря на то, что фундаментальных причин для столь серьезного падения на рынке нет, многое на рынке по-прежнему зависит от фондов. Они продолжают наращивать короткую позицию. Довольно трудно спрогнозировать динамику рынка в краткосрочной перспективе, однако, необходимо отметить, что наличные цены сейчас находятся выше, чем цена ближайшего фьючерса.

Соя, 23 февраля

На прошедшей неделе майский фьючерс на соевые бобы прибавил 7.5 цента (+0.75%). В начале недели поддержку рынку мог оказать отчет NOPA. Объем переработки соевых бобов составил 162.675 млн. бушелей, тогда как участники ожидали 162.7 млн. С сентября по ноябрь было переработано 966 млн. бушелей, что на 0.1% ниже аналогичного показателя прошлого года. Цель USDA находится на уровне 1.795 млн. бушелей в год. Таким образом, спрос со стороны переработчиков должны расти более высокими темпами, чтобы соответствовать плану USDA. Мы считаем, что это маловероятно, и по факту эта статья будет пересмотрена в меньшую сторону, что приведет к росту конечных запасов.

Потом внимание рынка было сосредоточено на оценках будущего урожая, опубликованных на Ежегодном Форуме. Размер посевных площадей прогнозируется на уровне 83.5 млн. акров, на 0.2 млн. ниже, чем год назад, тогда как участники рынка ожидали, что размер полей будет увеличен на 2.5 млн. С учетом средней урожайности в 46 бушелей с акра, урожай составит 3 800 млн. бушелей. Хотя внутренний спрос прогнозируется на 45 млн. бушелей выше, а экспорт на 30 млн. выше, конечные запасы увеличатся на 45 млн. до 430 млн. USDA также понизило прогноз цен на $1.2. Теперь средняя цена – всего $9. Прогноз по урожаю в США и размер южноамериканского урожая, предложенный USDA сценарий вполне логичен.

Чистые продажи соевых бобов на экспорт на прошедшей неделе немного превзошли ожидания – 621 600 тонн, хотя трейдеры ожидали от 375 000 до 550 000 тонн. Отчет по экспортным проверкам оказался нейтральным для рынка. Отгрузки составили 1 334 647 тонн, тогда как трейдеры ожидали около 1.35 млн.

Мы считаем, что на предстоящей неделе рынок соевых бобов будет снижаться. Во-первых, Китай не будет покупать американские бобы. А во-вторых, сбор урожая в Бразилии идет активно, и, скорее всего, Китай переключится на поставки из Южной Америки, как только закончатся праздники.

Хлопок, 23 февраля

Майский контракт на хлопок на прошедшей неделе вырос на 1.33 цента (+2.1%). Несколько недель назад Национальный Совет по хлопку намекнул на то, что посадки хлопка этой весной в США могут сократиться примерно на 15%, тогда как USDA предполагает, что сокращение составит лишь 10%. По крайней мере, такие данные были опубликованы на Ежегодном сельскохозяйственном Форуме.

Незначительное восстановление цен на хлопок дает почву для двух разных точек зрения. Когда цены были ниже 60 центов, оптимизма было куда меньше и хлопку фермеры уделяли куда меньше внимания. Первоначальные цифры очень приблизительные и возвращение цены выше 60 центов (пускай всего на несколько центов) вселяют надежду на то, что часть посевных площадей удастся заполучить обратно. Но все эти решения ещё не окончательные, да и экономический спад вполне себе может “отобрать” у хлопка часть земель под другие культуры. Взгляды, представленные на ежегодном Сельскохозяйственном Форуме, могут также отличаться от официального отчета по посевным площадям, который USDA представит 31 марта.

Настоящим сюрпризом для рынка стали высокие цифры экспортных продаж в нынешнем сезоне, которые пошли в разрез с многочисленными прогнозами, особенно после того, как Китай изменил свою хлопковую политику. Китай, вместо того чтобы “выгружать” свой хлопок на мировой рынок, активно покупал его, пускай и в ограниченных количествах. Принимая во внимание ожидаемое сокращение посевных площадей хлопка по всему миру в сезоне 2015/16 годах, предложение может снизиться, особенно если спрос будет восстанавливаться, а пессимистические настроения, обуявшие рынок, уступят место росту в предстоящем сезоне. Мы все же полагаем, что ситуация на рынке должна развиваться спокойно, без резких стремительных “рывков”.

Вообще, хлопковый рынок это своего рода опережающий индикатор, и тот факт, что цены не опускаются ниже 60 центов, говорит о многом и наводит на мысль, что на рынке нашлись активные покупатели, пожелавшие закупить большие объемы по низким ценам. Запасы хлопка в сезоне 2014/15 в США не будут увеличиваться, хотя некоторые участники рынка считали иначе. Таким образом, если спрос в предстоящем сезоне окажется более высоким можно ожидать дальнейшего укрепления цены. Доклад USDA, опубликованный ранее в этом месяце, напомнил нам о том, насколько хорошим был спрос в этом сезоне, учитывая, что прогноз по спросу был увеличен на 700 000 кип, хотя при этом внутренний спрос остался без изменений. Возможно, эта цифра была более неожиданной. Американские хлопкопрядильные фабрики были переоборудованы и снова заработали, теперь они способны агрессивнее конкурировать с зарубежными фабриками (низкая ценовая политика которых обусловлена дешевой рабочей силой) за счет более качественной продукции и при этом за цену более умеренную, нежели раньше.

Из-за высоких расходов на фрахт американская продукция была более дорогой, но сейчас низкие цены на нефть привели к снижению цен расходов на транспортировку, поэтому теперь американский хлопок получил дополнительное преимущество. Выпуск отчет по экспорт на этой неделе пришелся на пятницу. Продажи на экспорт были низкими – всего 69 700 кип, вместо этого трейдеры увидели много отказов. Так, например, Турция отказалась от поставок 95 000 кип в текущем сезоне. Экспортный спрос очень чувствителен к изменению цены. Мы считаем, что если цены удержатся и останутся в нынешнем диапазоне, то покупатели приспособятся, и затишье на рынке экспорта окажется временным. Активные отгрузки также верный признак того, что спрос на хлопок высок. Как было отмечено ранее, покупает преимущественно Азия, и нет причин полагать, что что-то изменится. Американский хлопок раскупается и это несмотря на сильный доллар. Мы предполагаем, что рыночная цена хлопка постепенно продолжит расти до отметки в 67-69 центов в ближайшее время, пока не наступит весна с ее непростой погодой. Но в промежутке между сегодняшним днем и грядущей весной, рынок должен вернуться и пребывать на тех позициях, на которых он был ранее, до падения. А чем скорее рынок хлопка попытается подрасти, тем меньше вероятность того, что это восстановление будет серьёзным и продолжительным.

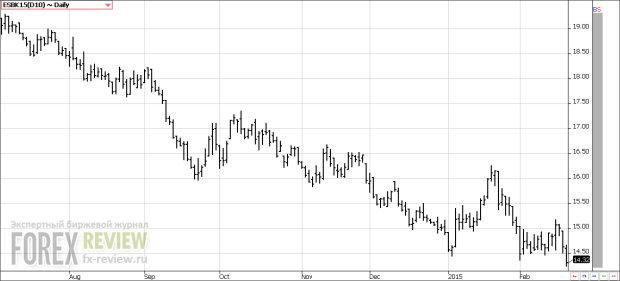

Сахар, 23 февраля

Майский контракт на сахар по итогам недели прибавил 0.26 цента (+1.78%). Рынок сахара продолжает “держать оборону”, тогда как курс бразильского реала продолжает падать, что является стимулом для экспорта. Это, однако, противоречит новостям, поступавшим ранее в этом месяце и способствовавшим укреплению рынка в связи с тем, что Бразилия, казалось, вновь поддержала производство этанола. Однако, если общий спрос на этанол в Бразилии окажется низким, то в конечном итоге это решение никак не повлияет на рынок.

Время сбора следующего урожая в Бразилии уже на подходе, а значит, рынок без сахара не останется. За прошедший год условия, в которых рос сахарный тростник, значительно улучшились в связи с обильными дождями, которые могут помочь увеличить потенциальный урожай в этой стране. Индия же испытывает на себе переизбыток запасов сахара и ищет возможность “разгрузиться”, чтобы повлиять на его стоимость внутри страны, и это тоже в свою очередь давит на рынок. Мы считаем, что это давление будет кратковременным, и сахар по 14 центов уже сам по себе дешевый. Однако, в дефляционной среде и в условиях когда себестоимость падает, ценовые ориентиры и минимальный уровень цен на рынке могут ещё понизиться на цент-другой. Проблема рынка связана не с предложением, а с отсутствием серьёзных покупателей. И эта продолжающаяся проблема и есть именно то, что так серьёзно влияет на рынок сахара. На данный момент рынок на уровне 14.50 – 15 центов не вызвал никакой покупательской активности, что помогло бы остановить спад. Поэтому цены упали еще ниже. Вдобавок к этому, мы также сомневаюсь, что цена в 14 центов как-то изменит сложившуюся ситуацию.

Какао, 23 февраля

Майский фьючерс на какао прибавил 48 долларов за тонну (+1.64%) по итогам недели.

Рынок какао был единственным рынком, который сопротивлялся общей негативной тенденции. Этот рынок реагирует на волнения, что погодные условия оказали влияние на урожай и запасы какао, особенно в Гане. Там была засуха и ещё предстоит определить, насколько сильно она повлияет на объем промежуточного урожая. Мы не разделяем эти беспокойства, так как уже неоднократно наблюдали, как рынок неадекватно реагировал на все эти сообщения по поводу плохой погоды, которые затем оказывались ложной тревогой. Рынок какао отыграл падение цены вследствие слабых данных по размолу. Но мы считаем, что опасения по поводу спроса всё ещё очень обоснованы, и показатели размола за первый квартала текущего года вряд ли улучшатся. Прибыли от переработки какао всё ещё остаются малопривлекательными, а мировая экономика всё ещё нестабильной. К тому же производители всё ещё живут теми запасами, что они закупили до того как цены поползли вверх в ожидании того, что спрос ещё укрепится. Картина спроса в грядущие кварталы этого года неясна, но чем выше будут ползти цены в ответ на сообщения о непогоде, тем больше времени потребуется спросу, чтобы восстановиться. Сейчас рынок абсолютно перекуплен, после того как в течение двух недель цены постоянно росли. Вполне возможно, что рост уже исчерпал себя, и рынок начнет снижаться довольно быстро.

Кофе, 23 февраля

Майский фьючерс на кофе на прошедшей неделе снизился на 13.6 цента (-8.17%).

Игры на повышение привели к сокрушительному удару по рынку кофе, которому не помогли недавние закупки для поддержания цен, вследствие чего рынок просел до нового в этом году ценового минимума. Рынок рухнул в тот день, когда бразильские покупатели отсутствовали на рынке в связи с праздниками, что лишь усугубило ситуацию. Участники рынка, очевидно, верят, что всё в Бразилии хорошо, несмотря даже на повторяющиеся проблемы с погодными условиями; урожай ожидается, примерно, такой же как и в прошлом году или даже лучше. Прошедшие, по-видимому, сократили ущерб нанесенный деревьям, и все должно быть хорошо. Голос разума же говорит, что невозможно улучшить или восстановить кофейные плантации, сожженные зноем. Так что же на самом деле происходит и кто прав? Существует «золотая середина». Агрономы и фермеры рапортуют о значительных убытках и ожидают меньших (на 20-30%) урожаев; и это реальность. Но это компенсируется лучшими погодными условиями по всей Бразилии. Взять, например, плантации в Паране. После холодов в прошлом году и активной подрезки деревьев, сейчас там прогнозируется отличный урожай. Что касается производства Арабики, то на сегодняшний день ситуация не столь тяжелая, а вот производство Робусты под угрозой. Вегетативный рост в сезоне 2016/17 будет небольшим, но с этим мы уже сталкивались в прогнозах на сезон 2015/16, и не сказать, что это как-то сильно повлияло на производство. Вопрос в том, каким большим был бы урожай, если бы не потери? Если все пойдет хорошо, то нынешние объемы производства будут довольно большими, в этом нет никаких сомнений.

В этом сезоне урожай Арабики уменьшился, и в предстоящем сезоне в связи с замедлившимся ростом кофейных деревьев физически будет собрано меньше зерен. Есть несколько территорий, в которых выращивают Арабику, которые вновь серьёзно пострадали в этом году из-за засухи. Но все-таки урожай Робусты в наибольшей опасности. Это очередная дилемма для рынка, потому что примерные прогнозы по урожаю кофе от USDA и Conab совпадают. Основное различие в объемах урожая Робусты. Эти различия могут серьёзно отразиться на поставках, если бы цифры Conab оказались более близки к реальности.

Мы считаем, что больше всего рынок вводит в заблуждение курс бразильского реала. Если бы реал демонстрировал рост, а не падение, то ценообразование на рынке было бы иным. На прошлой неделе из разговоров европейских трейдеров стало понятно, что потребление будет падать. Однако, в США спрос как раз останется стабильно высоким. Управление по контролю за продуктами и лекарствами США даже одобрило потребление кофе в своих новых диетических рекомендациях, сообщив, что даже 5 чашек кофе в день – это нормально, и что кофе – это замечательная вещь. Рынок “переварил” и сообщения о том, что запасы кофе немного сократятся, и в сезоне 2015/16 будет незначительный дефицит. Это уже не первое сокращение запасов и хотя цифры и не соответствуют тем, что имели место в двух предыдущих сезонах, было ясно дано понять, что дело тут как в потреблении, которое увеличилось за этот промежуток времени и таким образом, части запасов уже нет, (так как они пошли на то, чтобы удовлетворить растущий спрос), так и в дефиците предложения.

Все эти разговоры об урожае по-прежнему лишь разговоры, но единственный статистический показатель, который рынок проигнорировал (а не должен был) – это уменьшение запасов. В январе запасы в США обычно растут, но в этом году запасы намного упали.

Удачи в торговле!