Хлопок, 25 августа 2014

Согласно оценкам USDA, в будущем сезоне 2014/15 объем производства хлопка в США составит 17.5 млн. кип. Это намного больше, чем 12.91 млн. в сезоне 2013/14.

Рост урожая связан с тем, что под хлопчатник отведены огромные посевные площади. Дело в том, что в этом сезоне цены на хлопок держались на высоком уровне относительно других культур, и это стимулировало фермеров сокращать посевы этих культур в пользу хлопка. Потребление в сезоне 2014/15 прогнозируется немного выше – 14.5 млн. кип против 14.13 млн. в сезоне 2013/14. Низкие цены позволят увеличить экспорт, который в этом сезоне прогнозируется в размере 10.7 млн. кип, что на 170 000 кип выше, чем в прошлом. Китай, будучи основным покупателем американского хлопка, накопил огромные резервы хлопка, планируя в связи с этим в ближайшем будущем сократить его запасы. Конечные запасы планируются на уровне 5.6 млн. кип по сравнению с прошлогодним значением в 2.7 млн.

Если же брать в целом ситуацию по миру, то производство хлопка в 2014/15 прогнозируется ниже предыдущего сезона – 117.64 млн. кип против 118.27 млн. Потребление в текущем сезоне немного выше предыдущего — 112.6 млн. кип против 108.42 млн. в сезоне 2013/14, а мировые конечные запасы увеличатся на 5.16 млн. кип. Ситуация осложняется тем, что в прошлом году основные мировые запасы были сосредоточены в Китае, а в этом году Китай собирается их распродавать. От того, как и в каком объеме это получится, и будет зависеть динамика цен на хлопок в сезоне 2014/15.

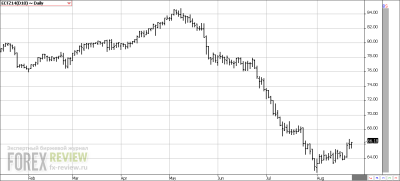

Декабрьский контракт на хлопок на прошедшей неделе подрос на 1.83 цента (-2.84%). Рынок хлопка, кажется, начинает ощущать дно. И, возможно, что давление на рынок, связанное со сбором урожая, будет не таким сильным, ведь цены и так резко упали после весеннего ралли. Самый медвежий сценарий, уже, кажется, заложен в текущих ценах. И пока перспективы урожая находят свое отражение в текущих рыночных ожиданиях, причин для дальнейшего снижения рынка не так много. Обычно сезонный минимум на рынке образуется в последующие два месяца, но в этом году, скорее всего, тенденция поменяется. Цены уже и так сильно снизились. Кроме того, для покупателей это потенциальная возможность вновь войти в рынок. Это поможет ценам закрепиться на текущих уровнях или даже немного продвинуться вверх.

Еженедельный отчет по экспорту, конечно, не впечатлил участников рынка, если учесть, что цены, по сравнению с прошлым годом, значительно снизились. Однако общий объем продаж опережает прошлогодние темпы, поэтому по данным всего за одну неделю делать вывод было бы неправильно. Почти 5 млн. кип уже куплены, и, возможно, трейдеров ждет сюрприз – прогноз по экспорту может быть увеличен. Рынок долгое время был сосредоточен на урожае в США, перспективы которого увеличивались по мере улучшения погоды в сочетании с большим размером посевных площадей, отведенных в этом году под хлопок. Но если спрос будет восстанавливаться, то это позволит частично нивелировать прирост предложения в этом сезоне, и большой урожай не будет в тягость рынку. С учетом начальных запасов на том низком уровне, как сейчас, профицит баланса сезона 2014/15 выглядит большим, но не рекордным. А поскольку предложение хлопка вне Китая ограничено, рынок вряд ли ощутит избыточное предложение. У Соединенных Штатов есть преимущество в этом сезоне, потенциал урожая превосходный, запасы серьезно увеличатся, а низкие цены должны стимулировать экспорт. Однако ключевым на рынке является поведение Китая: будет ли Китай вновь покупать хлопок в близком к прежнему объеме или же останется в основном в стороне от рынка. Хотя мы считаем, что перспективы рынка хлопка, скорее, негативные, Китай может вмешаться в расклад сил на рынке и закупить больше хлопка, чем ожидалось. Причин для дальнейшего снижения рынка не так уж много. Если Китай не решит начать распродажу собственных запасов, вряд ли цены упадут ниже 60 центов. С учетом низких цен, вероятность активных продаж со стороны Китая кажется низкой. Более того, на прошедшей неделе Китай стал крупнейшим покупателем американского хлопка, заказав 68 000 кип.

Для рынка, который в скором времени столкнется с профицитом, на самом деле лишь немного хлопка доступно в это время года, и это, вероятно, оказывает небольшую поддержку ценам. Товарные рынки сектора софтс часто двигаются в одном направлении. И хлопок, и сахар последнее время снижаются, что не может не вызвать интерес со стороны спекулянтов хотя бы потому, что оба рынка находятся в состоянии перепроданности.

Баланс хлопка в США отличается от того, что происходит в остальном мире, исключая огромные запасы, накопленные Китаем. Если не принимать во внимание запасы в Китае, предложение в остальном мире сокращается, в то время как баланс в США ожидается с большим профицитом. При таких низких ценах и программе поддержки фермеров американские производители могут попридержать хлопок, тем самым стимулируя возможный рост цен на рынке. Еще одним бычьим фактором на рынке являются ожидания роста спроса на хлопок в результате выигрыша конкуренции у синтетических волокон.

Сахар, 25 августа 2014

В текущем сезоне 2013/14 мировое производство сахара по оценкам Департамента сельского хозяйства США (USDA) составит 175 703 тысяч тонн, а в сезоне 2014/15 – 175 589 тысяч тонн. Мировое потребление сахара в будущем сезоне прогнозируется выше прошлогоднего – 171 459 тысяч тонн против 168 734 тысяч в прошлом сезоне. Конечные запасы в будущем сезоне сократятся на 1 074 тысяч тонн. Огромный урожай Бразилии — основного производителя и экспортера сахара – в этом и будущем сезоне оказывает очень большое давление на рынок, однако доля тростника, который используется для производства этанола, может быть увеличена, что сбалансирует мировой рынок сахара.

Октябрьский контракт на сахар за неделю снизился на 0.28 цента (-1.76%). Рынок сахара немного подрос после того, как цены установили очередной минимум. Кажется, что рынок способен вернуться обратно выше 16 центов и продолжить торговлю в боковом диапазоне. Мы считаем, что физический спрос усилится на этих низких уровнях, в результате чего рынок должен стабилизироваться после столь серьезного падения в последние пару месяцев. Трейдеры стали уделять меньше внимания бразильскому урожаю, сбор которого идет быстрее обычного из-за установившейся сухой погоды, а также усилению муссонных дождей в Индии. Тем не менее, скорость сбора урожая сахарного тростника не может отражать реальное предложение, и последние данные действительно показывают, что производство начинает постепенно сокращаться, как и предполагали некоторые переработчики.

Хотя сезон 2014/15 может закончиться небольшим профицитом, а не дефицитом, рынок все еще может получить долгосрочную поддержку, если Китай будет продолжать впитывать избыток предложения. Китайский спрос, кажется, вновь активизируется после спада в начале года, и это несмотря на довольно обильные запасы старого урожая. Многие ожидали, что интерес Китая к концу года ослабнет, но сокращение потенциала китайского урожая может подстегнуть дополнительный интерес со стороны китайских импортеров. В связи с этим сахар, как и хлопок, вероятно, продолжит торговаться с оглядкой на действия Китая.

Рынок сахара склонен колебаться в диапазоне шириной около 2 центов, поэтому, скорее всего, цены будут торговаться в интервале 15.5 – 17.5 центов.

Какао, 25 августа 2014

В текущем сезоне 2013/14 мировое производство какао бобов по оценкам Международной Организации какао составит 4162 тысяч тонн, что немного выше, чем 4080 тысяч в прошлом сезоне. Тем не менее, потребление в этом сезоне почти на 250 тонн выше прошлогоднего значения – 4195 тысячи тонн против 3956 тысяч в прошлом сезоне. Таким образом, в этом сезоне прогнозируется дефицит в 75 тысяч тонн, мировые конечные запасы упадут с 1640 тысяч тонн до 1565 тысяч.

Сентябрьский фьючерс на какао снизился на 31 доллар за тонну (-0.96%) по итогам недели. Мы все еще не уверены, что рынок какао заслуживает того, чтобы торговаться на этих высоких уровнях. Прогноз погоды в Западной Африке просто отличный для развития основного урожая, а Эль-Ниньо, несмотря на все опасения, способно принести лишь небольшую засуху позднее, так что оно повлияет лишь на небольшую часть основного урожая и на промежуточный урожай в Кот-Д’Ивуаре. Скорее всего, урожай в Кот-Д’Ивуаре выйдет на новый рекордный уровень. Высокие цены также будут стимулировать урожай в Гане, но из-за девальвации национальной валюты официального роста производства не будет. Более вероятен рост контрабанды какао-бобов из Ганы в Кот-Д’Ивуар.

Мы считаем, что спрос вряд ли будет расти еще более быстрыми темпами и сможет нивелировать рост предложения, таким образом, обеспечив дефицит мирового баланса в будущем сезоне. Кроме того, существуют доказательства, что покупателей не устраивает высокая цена на какао-масло, а высокие запасы какао-порошка свидетельствуют о вероятном замедлении размола. Чем дольше рынок находится на таких высоких уровнях, тем больше вероятность, что спрос будет снижаться. В Азии наблюдается наращивание производственных мощностей для размола, и хотя это должно поддерживать спрос в регионе, часть мощностей может остаться неиспользованной. Еще не было случая, чтобы цена на какао-масло была высока относительно цены на какао-порошок, и при этом не было отмечено сокращение спроса. В этом состоянии размол обычно падает. С учетом высоких цен на какао-бобы это становится более очевидным. Производители сталкиваются с растущими производственными расходами. В то время как экономика Европы восстанавливается, европейский юг все еще испытывает проблемы. Неспособность пережить увеличение расходов обычно приводит к сокращению размера продукта или доли какао, что, безусловно, влияет на потребление. На развивающихся рынках спрос даже более чувствителен к изменению цены на какао-бобы, так что это станет еще большей проблемой. Спрос пострадает в любом случае.

С учетом того, что рынок сильно зависит от урожая в Западной Африке и размола, на рынке появились опасения относительно сокращения этих показателей в том случае, если эпидемия лихорадки Эбола выйдет из под контроля и будет распространяться более быстрыми темпами.

Нигерия производит около 220 000 тонн какао в год, но эпидемия может распространиться на соседние Кот-Д’Ивуар и Гану. Работники терминалов и фабрик – граждане разных страны, уже сейчас вынуждены покидать свои рабочие места из-за опасений за свое здоровье. Уже появляются сообщения о смерти фермеров. Многие покидают свои фермы в Сиерре Леоне. Уже введен запрет на поездки в соседние страны, где имели место вспышки этого заболевания. Эбола не представляет риска для продуктов переработки какао-бобов, но может оказать влияние на логистику, если эпидемия продолжит распространяться на соседние страны.

Тем не менее, мы до сих пор не можем оправдать бычье поведение рынка, хотя фундаментально оснований для снижения цены больше, чем для роста.

Кофе, 25 августа 2014

В текущем сезоне 2014/15 мировое производство кофе по оценкам Департамента сельского хозяйства США (USDA) составит 148 671 тысяч тонн. Это немного меньше, чем год назад – 150 145 тысяч тонн. Основная причина этого – засуха в Бразилии, которая стала причиной серьезного урона урожаю кофе. Мировое потребление кофе в этом сезоне немного выше прошлогоднего – 147 710 тысяч тонн против 145 583 тысяч тонн. Мировые конечные запасы в сезоне 2014/15 сократятся на 4 млн. тонн.

Сентябрьский фьючерс на кофе на прошедшей неделе снизился на 7.15 цента (-3.79%). Рынок кофе продолжает торговаться неустойчиво в узком диапазоне. Мы до сих пор считаем, что фундаментальные факторы будут способствовать росту цен, но, с учетом устойчивых темпов экспорта и роста запасов в Бразилии, рынок взял паузу. Трейдерам необходимо убедиться, что проблемы с урожаем в Бразилии действительно такие серьезные, как об этом свидетельствуют исследования. Сообщения из Бразилии подтверждают, что урожай в Бразилии оказался значительно хуже. Сбор урожая замедляется, и почти все фермеры и агрономы подтверждают, что ущерб оказался выше, чем ожидалось. Даже кооперативы, где потери были ограничены, признают, что размер урожая разочаровал всех. Однако по-прежнему трудно количественно оценить размер собранного урожая в мешках. Официальные данные отсутствуют. Тем не менее, внутренние цены в Бразилии уже отражают опасения возможного дефицита, так как фермеры активно продавали будущий урожай в начале сезона. В настоящий момент продажи уменьшаются, и даже в прошлом месяце экспорт кофе Арабика из Бразилии пошел на спад, хотя это и было компенсировано активными продажами Робусты.

Обычно в сентябре-декабре бразильский экспорт растет. Однако в этом году сезонность, скорее всего, будет нарушена, а объемы экспорта упадут. Фермеры агрессивно продавали в начале сезона, когда они не представляли, что урожай может серьезно пострадать от засухи и жары, а сами фермеры будут нуждаться в наличных средствах для покрытия сельскохозяйственных расходов, особенно, если решат активно обрезать деревья, чтобы улучшить перспективы последующих урожаев. Этот факт, кстати, также доказывает снижение потенциала урожая в сезоне 2015/16.