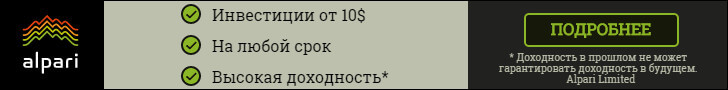

Сегодня мы рассмотрим майские сезонные тенденции отдельных инструментов товарного рынка. Сразу отметим, что в мае до конца второй декады месяца актуальными остаются сезонные покупки августовского контракта телят GFQ5 («бычков на откорме»). Мы описывали этот вход (сезонный график и многолетнюю статистику) в прошлом номере журнала:

Добавим, что для снижения риска и возможных просадок работаем в покупки «инструмента GF» краткосрочно (по нашим сезонным меркам) на откатах цены, изыскивая на небольших таймфреймах (Н1-Н4) оптимальные точки входа/выхода. Напомню, что торги по инструментам (GF, LE, HE) данной С/Х farmer-группы на чикагской биржевой площадке CME начинаются ежедневно в 16:00 МСК (по понедельникам – в 17:05 МСК), а заканчиваются – далеко за полночь.

Далее переходим к «зерновым» инструментам.

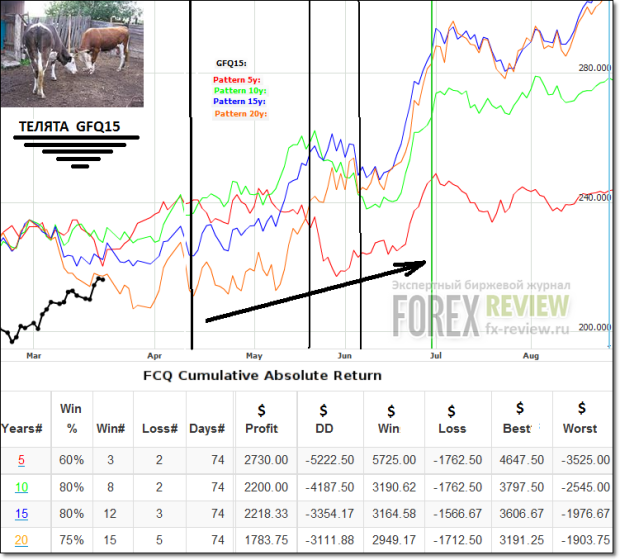

Сезонный сайт МРСИ в мае и до конца первой декады июня рекомендует работать только в продажу июльской пшеницы ZWN5. Усредненные графики многолетних сезонных (3-5-10-ти летних) тенденций инструмента представлены на рисунке ниже. Отслеживаем техническую возможность продажи инструмента примерно со второй декады месяца:

Фундаментально снижение пшеничных цен в этот временной интервал объясняется периодом окончательного созревания урожая в мировых регионов выращивания «инструмента» (США, Канада, Западная Европа, Украина, Россия, в меньшей степени — некоторые регионы Северной Африки). Биржевые игроки в это время (вплоть до начала уборочной страды) мало обеспокоены пшеничными ценами, т.к. посевы, в основном, уже «набрали силу», и окончательному созреванию урожая в начале лета почти ничего не мешает и не угрожает.

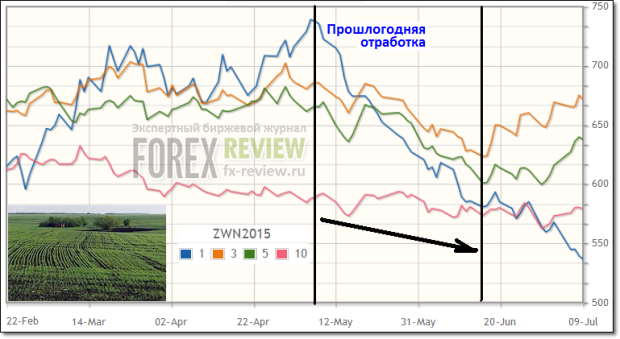

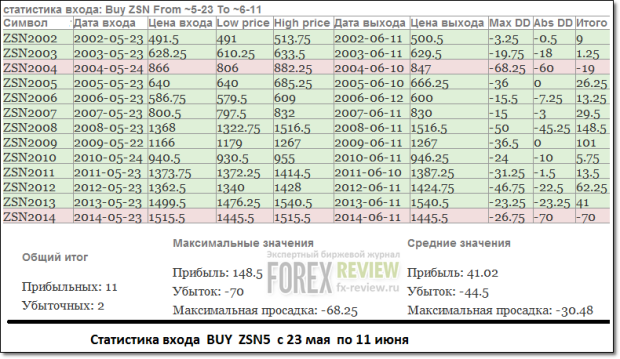

Есть резон оценить сезонную покупку соевых бобов ZSN5 с третьей декады мая. Долгосрочный сезонный рост здесь предполагается до первых дней июля. Заметим, что известный сезонный сайт МРСИ обычно рекомендует сначала зайти среднесрочной покупкой, до конца первой – начала второй декады июня:

Подробная статистика такой покупки ZSN5 представлена в табличке под графиком.

Синей ценовой линией на графике соевых бобов отображена прошлогодняя 2014г. неудачная сезонная отработка инструмента.

Внимание! В текущем (как и в прошлогоднем) сезоне 2015 г. соевые бобы, несмотря на приличную многолетнюю «бычью» статистику, имеют «медвежий фундаментал по засеваемым площадям», поэтому следует с большой осторожностью оценивать возможность сезонных покупок соевых инструментов (бобов ZS и муки ZM).

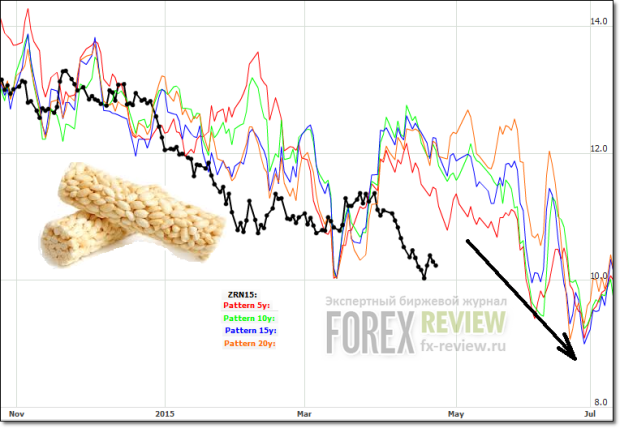

Далее отметим любопытную майскую сезонную закономерность июльского контракта риса ZRN5. Вот график многолетних сезонных (5-10-15-20-ти летних) тенденций с обозначенным участком. Черной ценовой линией (с точками по дням) отображена текущая 2015 года цена рисового фьючерса на момент написания этих строк:

С начала месяца предполагаем планомерное снижение цен. Тенденция продолжается до последних дней мая. Посмотрим, как отработает рисовая сезонность в этот раз.

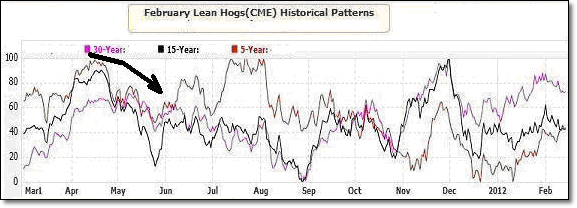

Англоязычные сезонные сайты с конца апреля – начала мая дают статистическую рекомендацию на продажу хрюнделей, тикер HE (LN). Напомню, что фундаментальные факторы, воздействующие на ценообразование «инструмента» в последние полтора-два десятилетия, достаточно постоянны и стабильны каждый год.

В январе традиционно имеет место самый низкий в году показатель числа опоросов и, как следствие, наблюдается рост цен на протяжении всего месяца. Спрос в это время несколько превышает предложение. Ниже – прошлогодний график усредненных многолетних сезонных (30-15-5-ти летних) тенденций живых свиней «HE» (LH).

Февраль характеризуется началом и разгаром убоев свиней. Американские фермеры с началом февраля месяца реализуют свою «готовую продукцию», т.к. нуждаются в средствах для закупки поросят и кормов, чтобы начать очередной весенне-летний «откормочный» цикл. На рынке в это время имеет место большое предложение, зачастую значительно превышающее спрос, и цены значимо снижаются.

Со второй половины марта цены начинают повышаться почти до конца апреля. Поросята в этот период находятся на откорме, фермеры ограничивают продажи еще не набравшего вес «инструмента». После некоторой стабилизации и сезонного спада цен с конца апреля и в мае месяце – с первых июньских дней спрос опять начинает увеличиваться. В июне, июле и начале августа, когда в США — разгар сезона отпусков, обычно потребляется больше мясной продукции, чем в другие времена года. Традиционно высок в это время спрос на «барбекю», цены находятся на своих максимумах. С августа до начала декабря спрос падает, цены начинают снижаться до начала предрождественских продаж.

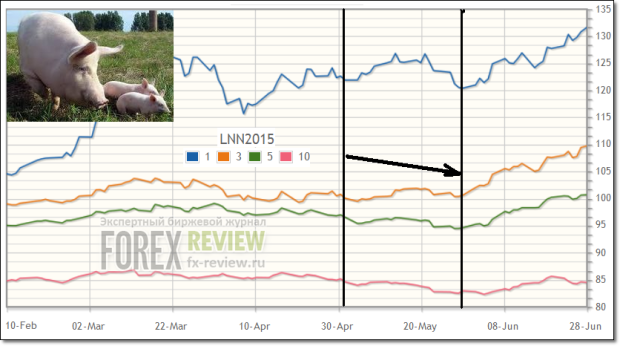

Глянем более подробно интересующий нас сезонный участок на май месяц. Ниже — график усредненных многолетних сезонных тенденций (3-5-10-ти летних) июльского контракта хрюнделей HEN5 на ближайшие несколько недель:

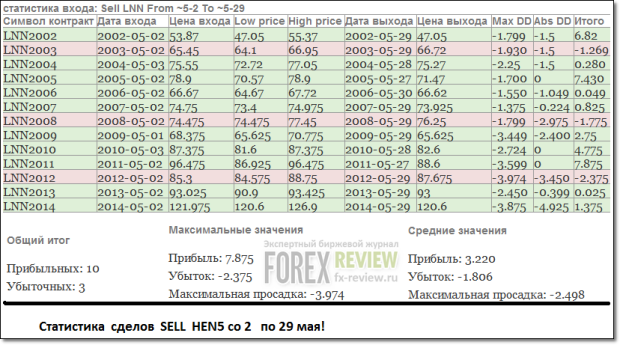

Действительно, почти на всем протяжении месяца заметна тенденция к снижению цены на этот «инструмент». Для более конкретной оценки предполагаемого майского сезонного движения глянем полную статистику продаж свиней, например, со 2 мая по 29 мая за последние 13 лет:

Процент прибыльных сделок (+10/-3), а также соотношение среднестатистических значений прибыль/убыток = +3.220/-1. 800 (примерно +130 тиков/-70 тиков, 1 тик=$10.0) представляются достаточно удовлетворительными.

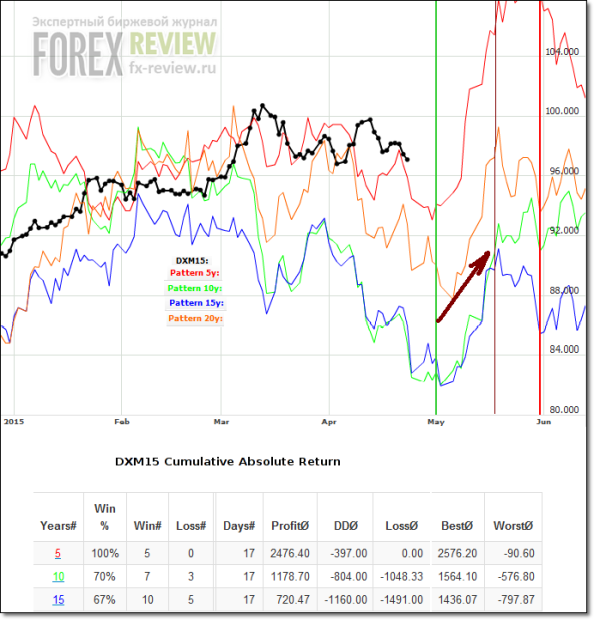

В заключение отметим интересную сезонную закономерность популярного валютного инструмента – индекса доллара DXM5 (июньский фьючерсный контракт). С первых дней мая индекс доллара заметно идет в рост. Ниже показан график усредненных 5-10-15-20-ти летних сезонных тенденций инструмента:

Черной ценовой линией (с точками по дням) отображена текущая 2015 года цена индекса доллара на момент написания этих строк. Почти до конца второй декады месяца предполагается рост DXM5. Усредненная статистика покупок (см. табличку на рисунке под сезонным графиком), особенно за последние пять лет, в отмеченный временной период выглядит очень неплохо! В последних пяти колонках – размерность в долларах из расчета на 1 контракт фьючерса DX.

На этом мы заканчиваем очередной выпуск нашего сезонного цикла статей. До встречи в следующих номерах журнала!

Удачи всем!