Уважаемые читатели, в прошлой статье мы продемонстрировали успешность работы нашего портфеля и показали, сколько денег заработали наши клиенты, инвестировав с помощью платформы торговых стратегий – iSystems. В этой статье мы подробно расскажем, как выбрать стратегии самому и какими критериями руководствоваться при выборе.

Уважаемые читатели, в прошлой статье мы продемонстрировали успешность работы нашего портфеля и показали, сколько денег заработали наши клиенты, инвестировав с помощью платформы торговых стратегий – iSystems. В этой статье мы подробно расскажем, как выбрать стратегии самому и какими критериями руководствоваться при выборе.

Чтобы правильно выбрать стратегию, совершенно необязательно рассматривать только топовые. Так, например, вот эта страница демонстрирует нам, какая стратегия сколько заработала в абсолютном выражении, но не дает ни малейшего представления о просадках. К тому же, почти все эти стратегии, которые заработали много, работают на рынке фьючерсов на индекс DAX. Этот индекс является очень волатильным инструментом и при этом имеет большую размерность. Конечно, заработать на нем можно много, но и потерять тоже можно.

Более интересным представляется список лучших стратегий за последний месяц. Однако он носит, в основном, информационный характер. Если Вы увидите выбранную Вами стратегию в этом списке, значит, Вы, скорее всего, не ошиблись.

Итак, перейдем к самим критериям отбора. В идеале надо просмотреть все стратегии, предложенные платформой, и в качестве первого критерия рассматривать гладкость кривой доходности – «на глаз». Кривая должна быть восходящей с первого дня тестов, без серьезных взлетов и падений. Падения означают высокую просадку, которая в принципе может произойти в любой момент. Эта величина называется системной просадкой. Забегая вперед, скажем, что принято считать, что стратегию нужно отключать, если текущая просадка превышает размер максимальной просадки.

Перейдем на страницу «Все стратегии».

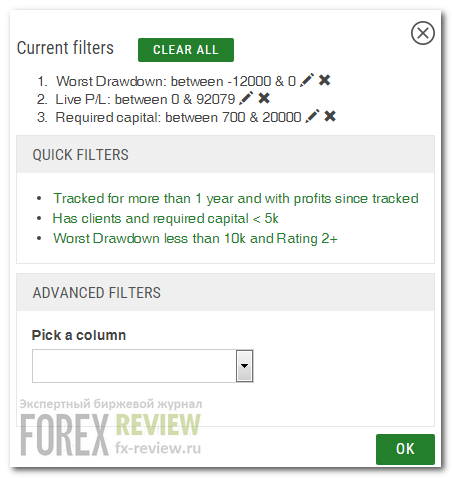

Используем фильтр, чтобы исключить все «плохие» стратегии и подобрать стратегии, подходящий под Ваш депозит и Ваши предпочтения по риску. Предположим, что Ваш депозит 100 000 долларов, и Вы решили собрать портфель из нескольких стратегий, при этом не рискуя более, чем 30% от капитала.

Фильтр выглядит таким образом:

— Максимальная просадка не более 12 000 долларов;

— Прибыль на реальных деньгах больше 0;

— Требуемый капитал до 20 000 долларов.

При таком фильтре доступных стратегий остается не так много.

Теперь переходим к нашему первому критерию – гладкость кривой баланса/эквити. Поскольку все стратегии являются внутредневными, можно пренебречь колебаниями внутри дня и считать, что эквити и баланс совпадают.

Посмотрев все стратегии, выбираем те, где кривая баланса двигалась стабильно вверх, а периоды просадок и бесприбыльной торговли были непродолжительными.

Объясним на примере, как это сделать.

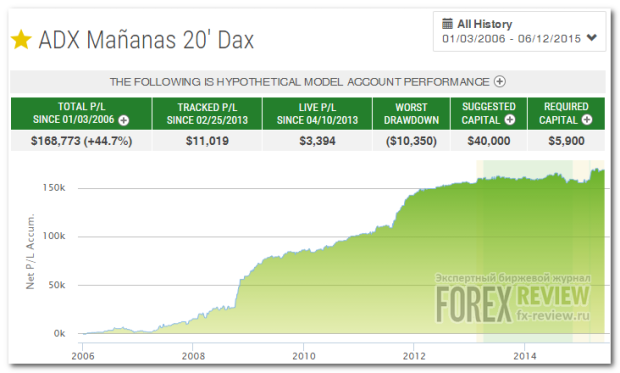

Стратегия ADX Mananas 20′ Dax удовлетворяет условиям нашего фильтра, но если присмотреться к гладкости ее кривой, то мы видим довольно продолжительный период застоя – примерно с середины 2013 до середины 2014 стратегия ничего не заработала. Конечно, потом был небольшой подъем, но и сейчас особых результатов не видно. Такую стратегию мы выбрали бы в 2012 году и отключили в начале 2014, заработав совсем немного. Однако сейчас она нам не подходит.

Рис.2. График баланса стратегии ADX Mananas 20′ Dax

Рис.2. График баланса стратегии ADX Mananas 20′ Dax

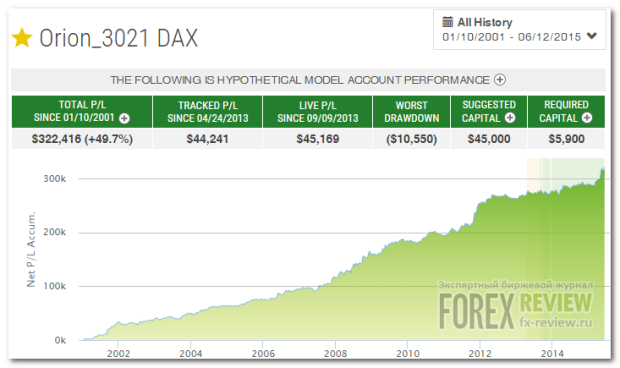

Теперь рассмотрим другую стратегию – Orion_3021 Dax:

Рис.3. График баланса стратегии Orion_3021 Dax

Рис.3. График баланса стратегии Orion_3021 Dax

С точки зрения критерия гладкости кривой, она нам подходит. Максимальная просадка – чуть более 10 000 долларов, при 45 000 долларов, заработанных с начала использования этого алгоритма на реальных деньгах. Резкий подъем баланса мы видим в начале 2012 года и сейчас, что наводит на мысль, что впоследствии темпы заработка на этой стратегии будут ниже, как это было в 2012 году. Однако сейчас стоит воспользоваться этой стратегией и подключить ее сразу после того, как по ней произойдет убыточная сделка. Как правило, в любой стратегии убыточные сделки чередуются с прибыльными, поэтому запуская стратегию после убыточных сделок, Вы увеличиваете ее матожидание. Некоторые даже советуют увеличивать лот, но это не рекомендуется делать новичкам. Чтобы осуществлять такие действия, надо досконально изучить стратегию и высчитать максимально длинные серии убыточных сделок. Мы не рекомендуем это делать самостоятельно.

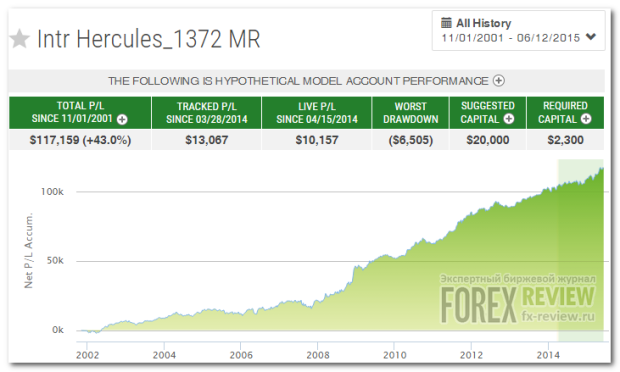

Вот еще несколько стратегий, соответствующих первому критерию:

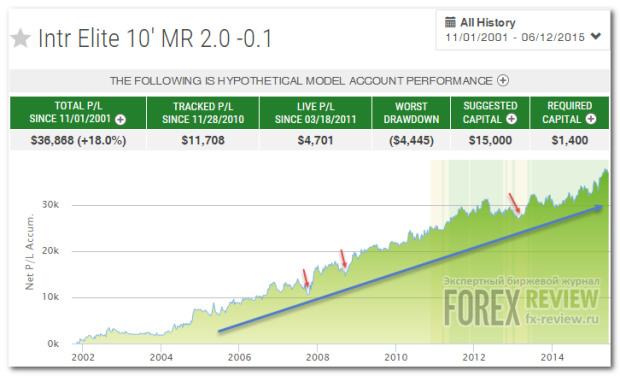

Стратегия практически не имеет просадок, а те просадки, которые есть, быстро сменяются прибыльными периодами.

Рис. 5. Intr Elite 10′ MR 2.0 -0.1

Рис. 5. Intr Elite 10′ MR 2.0 -0.1

Так, например, эта стратегия имеет видимые просадки, но она также нам подходит, так как просадки носят системный характер и наблюдаются в течение непродолжительного периода времени. К тому же, вектор роста баланса данной стратегии свидетельствует о потенциале. Идеальный момент для входа в такую стратегию – тогда, когда стратегия находится в просадке по размерам, немного меньше указанных на рисунке. Как правило, после этого следует взрывной рост баланса.

Второй критерий – использование данной стратегии на реальных деньгах другими участниками. Если график баланса слегка затемнен голубым цветом, значит, стратегию еще кто-то использует. В данном случае, почти все стратегии подходят под это условие.

Третий критерий – количество сделок. Чем больше сделок, тем более показательна статистика данного торгового алгоритма, и, значит, больше доверия к нему. Мы считаем непоказательными стратегии, которые торгуют меньше одного раза в неделю, если считать в среднем за последний год. Конечно, бывают и исключения, но кому хочется ждать одной сделки полгода. И где гарантия, что именно она будет прибыльной. Гораздо приятнее следить за портфелем каждую неделю и видеть какие-либо изменения. Тем более, что если все стратегии торгуют часто, риски более диверсифицированы.

Чтобы посчитать, сколько сделок делает той или иной алгоритм, нужно открыть вкладку Session Log (рис.6). Так, например, невооруженным глазом видно, что стратегия Intr Elite 10’ MR 2.0 -0.1 осуществляет 1-2 сделки в неделю и соответствует нашим критериям. Важно считать статистику за последний год или последние несколько месяцев, так как количество сделок зависит от текущей волатильности рынка. Как правило, чем выше волатильность, тем больше сделок. С годами волатильность может меняться.

Рис. 6. Session Log стратегии Intr Elite 10’ MR 2.0 – 0.1

Рис. 6. Session Log стратегии Intr Elite 10’ MR 2.0 – 0.1

При ближайшем рассмотрении видно, что для каждой стратегии представлено большое количество статистических показателей, однако лишь немногие из них действительно важны. Профит-фактор больше 1 свидетельствует о том, что стратегия прибыльная. Чем больше этот показатель, тем лучше. Но зачастую этот показатель высок у стратегий, где количество сделок крайне мало.

Четвертый критерий – период. При условии, что данные стратегии торгуют 1 или 2 раза в день, рост баланса должен наблюдаться с 2009 года (а желательно даже с 2008, чтобы затронуть кризисный период). Период – это основной критерий для iSystems. Разработчики подошли к этому вопросу с особенной серьезностью. Все представленные стратегии соответствуют ему.

Пятый критерий – фактор восстановления. Как быстро стратегия восстанавливается после просадки. Расчет этого показателя осуществляется как отношение средней абсолютной прибыли за два года к максимальной просадке. Значение выше 2 – очень хорошо, но нам подойдет и более низкий показатель – 1.

Шестой критерий. Этих базовых критериев достаточно, но если Вы видите, что динамика баланса какой-то стратегии в последнее время слабая, но в целом стратегия отвечает нашим критериям, имеет смысл тщательнее к ней присмотреться.

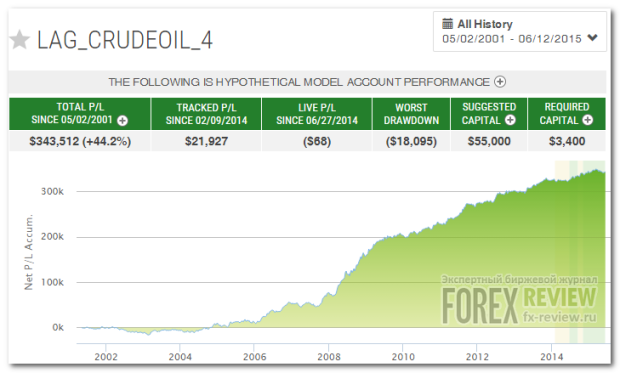

Рассмотрим на примере – стратегия LAG_CRUDEOIL_4. Величина максимальной просадки достаточно высока, поэтому она не соответствовала нашему фильтру, но попала под фильтр три месяца назад. В таком случае необходимо исследовать, что происходило с рынком в течение последних месяцев, когда стратегия «минусовала», и ждать, когда рыночные условия изменятся. Рекомендуется это делать при наличии соответствующего опыта.

Данный метод позволяет отобрать ряд стратегий:

- MagicBreak Mini S&P 15′ v2

- Intr Elite 10′ MR 2.0

- Intr Elite 10′ MR 2.0 -0.1

- PSIRussell 30′

- Orion_3021 DAX

- Intr Hercules_1372 MR

- Astro Russell 1

- MagicBreak EuroStoxx 15′

- PSIRussell 30′

- AgoraDax 1m (эта стратегия не удовлетворяет критерию количества сделок, но может быть добавлена в портфель с целью его диверсификации).

КАК СФОРМИРОВАТЬ ПОРТФЕЛЬ ИЗ СТРАТЕГИЙ

Чтобы сформировать портфель, необходимо присвоить удельный вес каждой стратегии. Иными словами, нужно обеспечить, чтобы вклад каждой стратегии в общий портфель был одинаковым или почти одинаковым. В редких случаях есть смысл выбрать стратегии-локомотивы и те, которые используются лишь для диверсификации рисков. И здесь единственным критерием может быть фактор восстановления за последний год или несколько месяцев. Необходимо разделить полученную прибыль за последний год на просадку за этот же период. Где этот показатель выше, тем стратегиям может быть присвоен чуть больший удельный вес.

В данном случае такими стратегиями стали Orion_3021 DAX, MagicBreak Mini S&P 15′ v2 и Intr Hercules_1372 MR. Orion_3021 DAX и Intr Hercules_1372 достаточно волатильные, поэтому им присвоен удельный вес 1, а MagicBreak Mini S&P 15′ v2 можно использовать двойным лотом. То же самое касается и стратегии MagicBreak EuroStoxx 15′.

Теперь необходимо посмотреть, как отработал бы этот портфель на истории – сколько месяцев подряд была просадка, какой величины она достигала и т.д. Для этого мы выгрузили данные в Excel и суммировали результаты за каждый месяц, учитывая удельные веса стратегий, чтобы получить результат по всему портфелю.

Рис.8. Динамика работы портфеля стратегий с 2008 года (доход в долларах)

Рис.8. Динамика работы портфеля стратегий с 2008 года (доход в долларах)

Как видно из графика, кривая доходности достаточно гладкая. Максимальное число убыточных месяцев – 2. Любая просадка была ликвидирована в течение 1-2 месяцев. Так что, если портфель будет работать в убыток в течение трех месяцев – это повод пересмотреть текущий выбор.

КАК ИСКЛЮЧАТЬ СТРАТЕГИИ ИЗ ПОРТФЕЛЯ

Теперь о самом главном – как понять, что стратегия перестала работать, и ее нужно исключить.

Здесь имеется три основных критерия.

1. Стратегия «сливает» в течение последних трех месяцев

Этот критерий проверяет работоспособность системы при текущих рыночных условиях. Как правило, трех месяцев достаточно, чтобы сделать вывод о том, изменились ли рыночные условия, и является ли эта система работоспособной теперь.

2. Размер текущей просадки превысил размер максимальной просадки

Это повод отключить стратегию. Если просадка превысила максимальный размер за историю наблюдений, это означает, что она уже носит несистемный характер, и это стратегия в будущем вряд ли будет работоспособна.

3. Размер убытка в одной сделке превышает максимальный убыток по одной сделке за историю

Это признак того, что волатильность на рынке увеличилась, и еще неизвестно, как на это отреагирует стратегия. Мы рекомендуем отключить ее на время и понаблюдать за тем, как бы она работала, если бы осталась включенной. Если динамика баланса останется прежней, а лишь увеличится амплитуда кривой доходности, стратегию можно включить обратно.

Если говорить о реальной ситуации, то, благодаря этим принципам, нам удалось исключить стратегию Bagel_1271 MR и избежать убытков в июне.

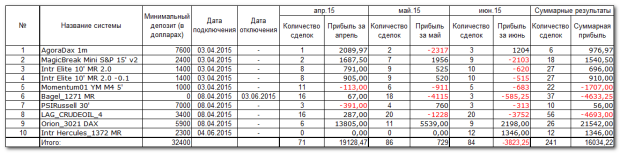

Также хотим обратить Ваше внимание на результаты, которые могли бы быть достигнуты и были достигнуты некоторыми клиентами компании WildBearCapital при использовании рекомендованных стратегий.

Рис. 9. Результаты работы портфеля с начала апреля

Рис. 9. Результаты работы портфеля с начала апреля

Несмотря на убыток в июне, результат говорит сам за себя. По итогам почти трех месяцев достигнута прибыль более 16 000 долларов, что составляет 50% от размера начального депозита. Апрель и май завершены в плюсе, июнь – с небольшим убытком. Как мы видим, рост эквити идет плавно, без серьезных просадок.

Клиентам компании WildBearCapital также доступны и другие рекомендованные портфели. Более того, сотрудники компании подбирают стратегии для портфеля индивидуально, в зависимости от депозита и ожиданий клиента по рискам.

Напоминаем, для того чтобы открыть счет, необходимо оставить заявку на сайте. Менеджер свяжется с Вами и подготовит документы для открытия счета. Там же можно запросить ссылку на подробное видео о работе платформы iSystems.

Подготовлено Wild Bear Capital