Еженедельный аналитический обзор товарных рынков от 11 мая. Торговые сигналы и рекомендации эксперта.

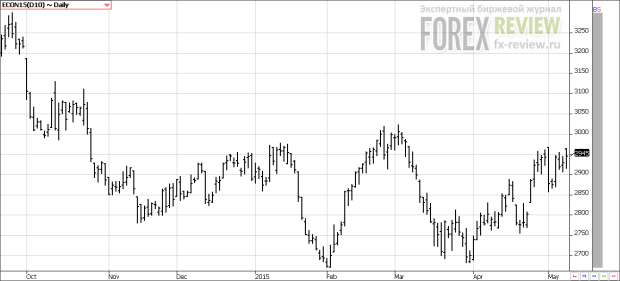

Кукуруза, 11 мая

Рынок кукурузы закончил неделю на неизменном уровне. На этой неделе рынок кукурузы смог установить семимесячный минимум. Поводом для этого стали данные отчета о развитии урожая. Согласно отчету посевная кукурузы завершена на 55%. Прогресс составил 36%, таким образом, темпы на начало прошлой недели на 17% опережают средние показатели за 5 лет. Наиболее серьезное отставание в данный момент наблюдается на востоке Кукурузного Пояса и на юго-востоке США, включая штаты Теннеси и Кентукки. На западе Кукурузного пояса, особенно, в Айове, Миннесоте, Северной и Южной Дакотах темпы посевной намного опережают средние. Но поскольку существенный прогресс был сделан только за последнюю неделю, процент всходов все еще небольшой – 9%, тогда как в среднем этот показатель достигает 12% к началу мая.

В настоящий момент участники рынка уже не беспокоятся о том, что посевная может быть не завершена вовремя. Внимание рынка постепенно смещается в сторону качества будущего урожая. Так что теперь осадки будут рассматриваться не как бычий фактор, замедляющий посевную, а как медвежий, ведь высокий уровень влажности почвы способствует быстрому развитию урожая. Так, например, в это уик-энд дожди прошли на северо-западе Кукурузного Пояса, где до этого в основном было сухо.

Отчет по экспорту на прошедшей неделе не смог оказать поддержку рынку, несмотря на более высокие продажи. Согласно отчету продажи старого урожая составили 841 800 тонн, а нового урожая – 55 400 тонн, тогда как участники рынка ожидали от 400 000 до 900 000 тонн. Низкие цены на кукурузу смогли стимулировать дополнительный спрос, но этого недостаточно, что спровоцировать рост цен.

USDA опубликует отчет WASDE уже в этот вторник, 12 мая. Там будут обновлены данные баланса сезона 2014/15, а также будут даны предварительные оценки на сезон 2015/16. Что касается размера урожая, то USDA будет основываться на размере посевных площадей, указанном в мартовском отчете. Прогноз по урожайности, скорее всего, будет близок к февральским оценкам, опубликованным на февральском форуме – 166.8 бушелей с акра или на 1-1.5 бушеля выше. Таким образом, оценка урожая кукурузы в будущем сезоне будет близка к значению 13.6 млрд. бушелей, а спроса – 13.7 млрд. бушелей, что приведет к сокращению конечных запасов на 100 млн. Мы считаем, что отчет WASDE сможет задать тон торговле на предстоящую неделю. Однако, при условии благоприятной погоды и высоких темпов посевной рынок, вероятно, продолжит торговаться под давлением.

Пшеница, 11 мая

Июльский фьючерс на пшеницу на прошедшей неделе вырос на 7 центов (+1.48%). Уже третью неделю подряд отчет о развитии урожая не продемонстрировал признаков существенного улучшения качества урожая озимой пшеницы. Доля посевов хорошего и отличного качества увеличилась на 1% и теперь составляет 43%, тогда как доля посевов плохого и очень плохого качества осталась неизменной. Что касается яровой пшеницы, то 75% полей засеяно. Всходы составляют 30%, на 14% выше, чем в среднем за 5 лет. Хотя посевная намного опережает средние темпы, это еще не означает, что урожай будет хорошим. Погода в июне будет определяющим фактором.

Тем не менее, ключевым событием на рынке на прошедшей неделе было исследование полей Советом по качеству пшеницу. Участники рынка оказались слегка разочарованы оценками качества урожая в Канзасе. Согласно исследованию, урожайность оценивает в 34.3 бушелей с акра, на 0.4 бушеля ниже, чем в прошлом году, хотя казалось, что погодные условия этой зимой были не столь суровыми, как в прошлом. Исследования также были проведены в Колорадо и Небраске, оценки урожайности соответственно 38 и 34.1 бушелей с акра. Если в Колорадо этот показатель сопоставим с прошлогодним, то в Небраске в прошлом году урожайность была существенно выше.

Что касается экспортных показателей, то, несмотря на низкие цены, американская пшеница все еще остается неконкурентоспособной на мировом рынке. Отчет по экспорту не оправдал ожиданий трейдеров в части продаж старого урожая. Импортеры отказались от поставок пшеницы старого урожая объемом 148 200 тонн, хотя ожидалось не более 100 000 тонн. Продажи нового урожая составили 446 800 тонн, что соответствовало ожиданиям.

Скорее всего, прогноз по экспорту в отчете WASDE будет пересмотрен в меньшую сторону. Таким образом, по предварительным прогнозам конечные запасы составят 693 млн. бушелей, на 9 млн. выше, чем месяц назад. Что же касается баланса в сезоне 2015/16, то конечные запасы прогнозируются на уровне 750 млн. бушелей.

Динамика рынка на предстоящей неделе будет зависеть от данных отчета WASDE, но не стоит забывать, что фонды по-прежнему сохраняют огромную короткую позицию и могут начать ее хотя бы частично закрывать при наличии соответствующего повода.

Соя, 11 мая

На прошедшей неделе июльский фьючерс на соевые бобы вырос на 11.5 центов за бушель (-1.19%). Отчет о развитии урожая показал, что посевная сои существенно продвинулась за прошедшую неделю. На текущий момент засеяно 13%, на 4% выше, чем в среднем за 5 лет.

Поведение рынка мало изменилось за последние пару недель. Фьючерсы по-прежнему продолжают торговаться в диапазоне $9.6-$9.9. Сообщения из Аргентины о забастовках рассматривались участниками рынка как бычий фактор. На прошедшей неделе сразу несколько групп работников индустрии выходили на забастовку. Сначала переработчики приостановили свою работу, потом к забастовке присоединились команды судов и работники доков. Это означает, что предложение аргентинской кукурузы на мировом рынке в ближайшие недели будет ограничено, и есть вероятность повышенного спроса на американские соевые бобы.

Отчет по экспорту на прошедшей неделе смог оказать поддержку рынку. Продажи старого урожая составили 338 858 тонн, что в целом соответствовало ожиданиям. Продажи нового урожая составили 350 320 тонн, немного выше верхней границы прогнозного диапазона. На текущий момент экспортные обязательства составляют 101% от цели USDA, хотя обычно в это время года они находятся на уровне 98%. Объем отгруженных партий составляет 1.79 млрд. бушелей. Поскольку США отгружает не весь проданный объем, то, чтобы отгрузки соответствовали прогнозу USDA, необходимо продать еще 17 млн. бушелей – чуть менее 500 000 тонн.

Скорее всего, USDA будет вынуждено увеличить прогноз по экспорту уже во вторник. Согласно опросу ИА Рейтер, конечные запасы старого урожая снизятся на 10 млн. бушелей. USDA также увеличит оценку урожая в Аргентине на 1.5 млн. тонн. Таким образом, мировые запасы вновь вырастут. Что касается нового урожая, то по предварительным оценкам его размер составит 3.85 млрд. бушелей, а конечные запасы в США в будущем сезоне составят 443 млн. бушелей. Мировые конечные запасы вырастут на 5 млн. тонн до 95.2 млн.

Динамика рынка на следующей неделе во многом будет зависеть от отчета WASDE. Но если данные окажутся нейтральными, рынок, вероятно, продолжит торговаться под давлением на фоне отличных перспектив американского урожая.

Хлопок, 11 мая

Июльский контракт на хлопок на прошедшей неделе снизился на 0.45 цента (-0.68%). Рынок хлопка вырос за последние два месяца, так как участники рынка полагали, что рост спроса скажется на конечных запасах, и рынок столкнется с дефицитом качественного хлопка. Рынок хлопка вырос еще и потому, что производители воздерживались от продаж. Тем не менее, рынок успешно продемонстрировал, что цены выше 66 центов вызывают крах спроса, особенно, это касается экспортного спроса. Ослабление доллара в апреле оказалось недостаточно, чтобы стимулировать дополнительные продажи на экспорт. После позитивных новостей прошлых недель продажи опустились до минимума. Если бы цены продолжили расти, то наверняка дополнительные отказы имели бы место быть. Рынок явил настоящее положение дел, и с ростом цен дела в гору не идут.

Посевная урожая хлопка в США в процентном соотношении начали приближаться к прошлому году, но затем снова от них отстали. Мы все еще не видим причин для тревог и очень маловероятно, что урожай не будет посеян в связи с влажной погодой. Хлопок вполне себе может даже получить больше акров, что будет медвежьим для рынка в сезоне 2015/16.

USDA опубликует оценку баланса следующего сезона 12 мая, но рассматривать эти показатели надо весьма осторожно. Эти данные могут быть весьма обманчивы, так как основаны они лишь на планируемой величине посевных площадей, а не фактически засеянной. Урожайность будет посчитана исходя из средних исторических значений, а не текущих погодных условий. Эти цифры могут коренным образом измениться за считанные месяцы, исходя из реальных посадок.

В Китае также ожидается снижение посевных площадей, но пока еще это не сможет подтолкнуть рынок вверх. Однако, позитивная реакция рынка на действия Китая может стать ложным сигналом всем производителям хлопка в остальном мире сажать больше хлопка, чем это необходимо.

Китаю необходимо избавиться от значительной части своих обширных запасов, которые были накоплены без учета реальных потребностей в импорте. Китай мог бы без особых проблем снизить импорт хлопка или вообще не приобретать зарубежный хлопок, если производство упадет на 25%, как это и ожидается в предстоящем сезоне. Первые прогнозы USDA по мировому балансу сезона 2015/16 также могут быть обманчивы ввиду неопределенности относительно импорта. Более того, данные отчета WASDE могут стать сюрпризом для трейдеров. В этом сезоне китайский импорт превысил ожидания, хотя итоговые цифры оказались ниже. Если Китай закупает больше хлопка у конкурентов США, тогда другие страны, возможно, будут вынуждены обратиться в США за хлопком и общемировые цифры импорта могут сильно и не измениться. В конечном счете, это действительно не меняет ни предложения, ни перспективу рынка. Потребуется несколько сезонов, прежде чем Китай действительно избавится от гигантских запасов хлопка. Однако это не будет показателем бычьего или медвежьего рынка, значение будет иметь, сколько запасов используется и как это влияет на баланс. В прошлом году с крошечным предложением цены могли оставаться устойчивыми. Сейчас же, со снизившимся производством, есть шанс, что больше хлопка будет реализовано, и, если за этим внимательно не следить и не контролировать, то на рынке начнется страх и слишком много хлопка будет выброшено на рынок.

Сахар, 11 мая

Июльский контракт на сахар по итогам недели вырос на 0.51 цента (+3.95%). Рынок сахара продолжает оставаться на тех же самых уровнях, и, по всей видимости, не собирается куда-либо двигаться в ближайшее время. Мирового дефицита сахара нет, но также слишком мало факторов, способных заставить рынок упасть еще ниже, особенно, если доллар перестанет укрепляться, а курс бразильского реала вновь обретет стабильность. Конечно, все еще сохраняются определенные надежды, что прироста запасов в текущем сезоне не будет. Размер урожая в Бразилии и сама урожайность в этом году должны быть лучше, чем в прошлом, однако, большая часть урожая в данный момент используется для производства этанола, ведь текущие цены на сахар слишком низки.

Нет никакого дефицита сахара и на азиатском рынке. Индия продолжает пытаться стабилизировать и поддерживать нездоровые внутренние цены, что может ограничить импорт сахара в страну. Слабая экономическая картина в Китае, определенно, не поможет внутреннему спросу расти высокими темпами, и Китай внимательнее смотрит на причины раннего устойчивого увеличения импорта в этом году, ведь это может помешать спросу в дальнейшем.

Цены находятся на недостаточном уровне, чтобы послужить причиной увеличения объемов мирового производства сахара, но их должно быть достаточно, чтобы в некоторой степени улучшить потребление в этом сезоне. Как результат мы ожидаем колебание цен в тех же пределах. Мы уверены, что шансов вырасти у рынка гораздо больше, чем упасть, поскольку в данный момент есть определенные опасения из-за погоды. В частности, сезон муссонов в Индии принес меньшее количество осадков. Хотя в прошлом году погода затем улучшилось, и это позволило компенсировать недостаток влаги в начале сезона. Кроме того, погодные проблемы могут возникнуть и в Бразилии, трейдеры довольно резко реагируют на любые погодные риски во время уборочной кампании.

Какао, 11 мая

Июльский фьючерс на какао вырос на 68 долларов за тонну (+2.36%) по итогам недели. Гана опять в центре всеобщего внимания и стала причиной роста цен на какао вследствие ухудшения перспектив урожая. Ранее этот сезон уже разочаровал участников рынка более низкой урожайностью в Гане, но внимание с этого сместилось на слабые показатели размола, и пришло понимание, что высокие цены стали причиной сокращения потребления.

Ожидалось, что снижение показателей размола в значительной степени компенсирует маленький урожай в Гане и сохранит баланс на рынке какао или даже склонит весы в сторону небольшого профицита мирового баланса. Также была вероятность, что на ранних этапах уборки урожая окажется, что урожайность увеличилась в результате улучшения погоды. Таким образом, еще можно было бы достичь баланса мирового спроса и предложения какао в этом сезоне. Сейчас кажется, что прогноз по урожаю в Гане будет ниже. Трейдеры ожидают, что урожай будет ниже официальных оценок на 100 000 тонн. Виной тому была сухая погода и меньшее количество удобрений. В прошлом году правительство сократило субсидии, и последствия этого мы сейчас можем наблюдать, даже несмотря на тот факт, что впоследствии были увеличены закупочные цены.

В то время как рынок сфокусирован на Гане, мы не удивимся, если грядущие выборы в Кот-Д’Ивуаре также заставят цены расти. Стабильность, которую страна показала за последние годы, может быть довольно хрупкой, и это заставит трейдеров понервничать, повышая цены на какао, оправдано это или нет.

Кофе, 11 мая

Июльский фьючерс на кофе на прошедшей неделе подрос на 0.45 цента (+0.33%). Чем больше оценок бразильского урожая появляется, тем больше мы удивляемся или приходим в замешательство, ведь, несмотря на две жуткие засухи бразильский урожай в этом сезоне особо не изменится по сравнению с прошлым годом, а может быть будет даже чуточку лучше. Разговоры и негодования по поводу столь разнящихся подсчетов имеют место быть, включая истории о том, что текущим оценкам урожая доверять не стоит. Это всегда было проблемой, но за последние месяцы не раз поднимался вопрос о том, как могли агрономы, которые посвятили всю свою жизнь изучению влияния различных климатических явлений и пониманию всех аспектов развития урожая, так просчитаться.

Возвращаясь к теме, мы неоднократно упоминали, что здесь все не так однозначно, и нет ясного ответа. Урон урожаю был нанесен. Агрономы, фермеры и фотографии в интернете это подтвердили, но что касается земель, которые не так сильно пострадали от засухи, то фермеры все еще извлекали выгоду из очень высоких цен и сделали все, что было в их силах, чтобы обеспечить более высокий урожай. Действия фермеров по подрезанию деревьев помогли сберечь их в прошлом году, и производство этого года помогает компенсировать сократившийся вегетационный рост многих деревьев в зоне засухи.

Новости из Бразилии были весьма негативными для страны, которая надеялась вновь стать мировым лидером по потреблению кофе. Сейчас это кажется надуманным, но также значит, что ожидаемый неторопливый темп роста потребления позволит высвободить больше кофе на экспорт, а также поможет минимизировать эффект от стагнирующего бразильского производства в этом сезоне и последних двух лет, когда производство было примерно одинаковым и не росло. Необходимо помнить, что до декабря 2013 — января 2014 рынок просел ниже одного доллара, и если бы урожай в Бразилии оказался бы около 66 млн. мешков, то цены упали бы до 80 центов. Урожай малого цикла планировался на уровне 55-56 млн. мешков, так как из-за улучшившихся технологий, расширения плантаций и их орошения получилось сократить разницу между большим и малым циклами бразильского урожая.

События прошлого года резко поменяли планы производителей, и также вынудили Бразилию начать агрессивный экспорт кофе, чтобы соответствовать рыночному спросу, что в итоге вызвало серьезное сокращение запасов. Дело тут не в засухе и ее вреде урожаю, как многие оперативно подмечают. Бразилия столкнется с довольно скромным урожаем в следующем году, но рынок действует, полагая, что производство быстро восстановится и будет превосходным в сезоне 2016/17, что быстро вернет Бразилии избыточное предложение и будет способствовать накоплению запасов. Рост размера урожая произойдет тогда, когда высокие цены благотворно влиять на производство в других местах, что потенциально приведет к перенасыщению рынка.

Рынок закрывает глаза на сильную засуху во Вьетнаме в прошлом месяце, веря, что кофейные деревья не пострадали. Это не есть правда, но в случае с Вьетнамом мы обычно преуменьшали вероятность резкого сокращения, так как значительная часть вьетнамских кофейных плантаций орошается. Конечно, если нет воды для полива, тогда последуют серьезные последствия, но на данный момент, кажется, что это не тот случай. Если бы фермерам пришлось истощать резервуары с водой, а дождей не было, тогда это могло бы стать проблемой, но ситуация еще не достигла данной стадии. Мы уверены, что общие потери урожая будут относительно невелики на фоне общего урожая.

Удачи в торговле!