Аналитика товарных рынков от 17 ноября 2014 года. Тенденции и прогнозы.

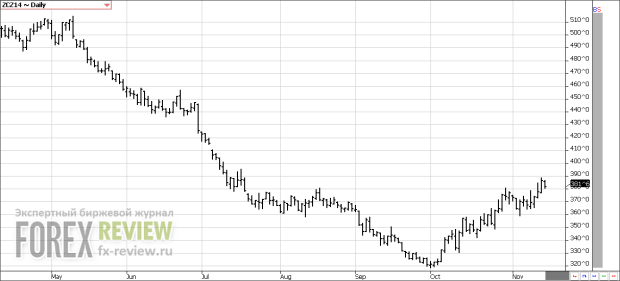

Кукуруза, 17 ноября

Согласно отчету WASDE, вышедшему 10 ноября, урожай кукурузы в США в сезоне 2014/15 составит 14407 млн. бушелей, что на 482 млн. бушелей выше прошлогоднего значения. Несмотря на существенное сокращение посевных площадей в предстоящем сезоне, урожай все равно прогнозируется хорошим, что должно оказать давление на цены в долгосрочной перспективе. Общее предложение кукурузы в США в предстоящем сезоне составит 15668 млн. бушелей, что выше прошлогоднего значения на 886 млн. бушелей благодаря высоким начальным запасам. Потребление американской кукурузы в сезоне 2014/15 примерно соответствует сезону 2013/14 – 13660 млн. бушелей против 13546 млн., что свидетельствует об огромных конечных запасах к концу будущего сезона, 2008 млн. бушелей против 1236 млн. в этом году.

Что касается ситуации на мировом рынке (напомним, США является крупнейшим производителем и экспортером кукурузы), то в будущем сезоне предложение также будет превышать спрос. Мировые конечные запасы по итогам текущего сезона вырастут и составят 191.5 млн. тонн против 172.99 млн. в прошлом году. В отличие от прошлого сезона, в сезоне 2014/15 предложение будет превышать спрос, как в США, так и в мире. Скорее всего, это отразится на мировых ценах, и второй год подряд мы будем наблюдать, как рынок кукурузы торгуется на низких уровнях.

Рынок кукурузы за неделю снизился на 14.25 цента за бушель (+3.88%). Основным драйвером рынка на этой неделе был отчет WASDE. USDA удивило участников рынка, снизив прогноз по урожаю до 14.407 млрд. бушелей, на 68 млн. ниже, чем в октябре и на 144 млн. ниже ожиданий рынка. Урожайность упала на 0.8 бушеля с акра. Стабильная урожайность была отмечена в штатах Иллинойс, Индиана, Небраска, Северная Дакота, Южная Дакота и Висконсин. Урожайность в Айове снизилась на 2 бушеля с акра, в Мичигане и Огайо – на 1, а Миннесоте – сразу на 5. Среди 10 ключевых штатов только в Миссури было отмечено увеличение урожайности на 1 бушель с акра. Хотя, конечно, урожайность снизилась, она по-прежнему является рекордной. Исторически, когда USDA уменьшает урожайность в ноябрьском отчете, как правило, тоже самое происходит в январе.

Отчет о развитии урожая показал, что уборочная кампания на текущий момент завершена на 80%, что соответствует среднему значению за последние 5 лет. Активность фермеров на прошедшей неделе увеличилась.

USDA также внесло корректировки в статью «потребление». Использование кукурузы для производства этанола было увеличено на 25 млн. бушелей по сравнению с прошлым месяцем. Однако, это было частично нивелировано сокращением других статей на 20 млн. бушелей. Прогноз по экспорту остался без изменений на уровне 1.75 млрд. бушелей. Отчет по экспорту на прошедшей неделе также вышел в соответствии с ожиданиями. Чистые продажи кукурузы на экспорт составили 505 400 тонн, в то время как аналитики прогнозировали от 400 000 до 600 000 тонн.

Конечные запасы в США снизились до 2.008 млрд. бушелей, на 127 млн. бушелей ниже, чем прогнозировалось в октябре. Поэтому USDA также увеличило среднюю цену на 10 центов за бушель.

Что касается мировых показателей, то мировое производство также было уменьшено во многом благодаря сокращению урожая в США и Китае. Однако, мировое потребление также уменьшилось. Поэтому глобальные конечные запасы слегка увеличились – с 190.6 до 191.5 млн. тонн.

Теперь, когда отчет WASDE уже позади, и трейдеры во многом уже отыграли его показатели, динамика рынка, скорее всего, будет носить разнонаправленный характер. Вполне вероятно, что декабрьский фьючерс будет торговаться в диапазоне 3.6-4 доллара в ближайшие 1.5-2 месяца. Основные факторы, которые способны оказать влияние на цены – погода в США и рост экспортного спроса, который маловероятен при столь высоком курсе доллара.

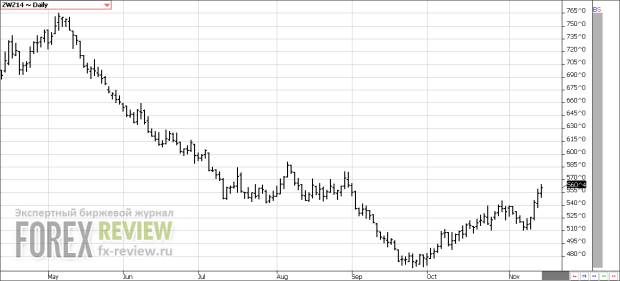

Пшеница, 17 ноября

В сезоне 2014/15 объем продукции пшеницы по оценкам USDA составит 2026 млн. бушелей против 2135 млн. в прошлом сезоне. Потребление в 2014/15 прогнозируется ниже благодаря сокращению экспорта – 2141 млн. бушелей против 2432 млн. в текущем сезоне. Конечные запасы в сезоне 2014/15 вырастут и составят 644 млн. бушелей, что выше прошлого значения в 590 млн. бушелей.

Если же брать в целом ситуацию по миру, то производство пшеницы в сезоне 2014/15 прогнозируется выше сезона 2013/14 – 719.86 млн. тонн против 714.74 млн. В большинстве ведущих мировых экспортеров прошлый год оказался рекордным. В США урожай все-таки ожидается намного хуже. Потребление в будущем сезоне будет намного ниже производства, таким образом, мировые конечные запасы в сезоне 2014/15 прогнозируются немного выше, чем в 2013/14 – 192.90 млн. тонн против 185.72 млн. в текущем сезоне.

Декабрьский фьючерс на пшеницу на прошедшей неделе вырос на 46 центов (+8.94%). Драйвер роста на рынке пшеницы на этой неделе – совсем не отчет WASDE, а погода в США. Похолодание и снег ожидается на Великих Равнинах и Среднем Западе, в то время как еще 10-15% полей остаются незасеянными в этих местах. В целом по США лишь 93% площадей засеяно, что на 2% ниже ожиданий рынка. Тем не менее, это соответствует среднему показателю за 5 лет, характерному для этого времени года. Качество урожая на прошедшей неделе улучшилось. Доля посевов хорошего и отличного качества увеличилась на 1% и теперь составляет 60%, а доля посевов плохого и очень плохого качества снизилась соответственно.

Отчет WASDE также оказал незначительную поддержку рынку. Конечные запасы в США уменьшились на 10 млн. бушелей по сравнению с октябрьским прогнозом, до 644 млн. бушелей. USDA снизило прогноз по урожайности и размер посевных площадей на 100 000 акров, не затронув статьи потребления. Таким образом, реакции USDA на слабые данные по экспорту не последовало. Вполне возможно, что корректировки пройдут в декабре, так как и продажи на экспорт, и отгрузки не оправдывают ожидания и идут значительно медленнее запланированных USDA темпов. Лишь на этой неделе отчет по экспорту слегка превзошел ожидания рынка. Чистые продажи пшеницы составили 417 700 тонн, в то время как трейдеры ожидали от 250 000 до 400 000 тонн. Цены на пшеницу достигли 3-месячного максимума не только благодаря негативному прогнозу погоды в США на ближайшие 10 дней, но и новому витку эскалации конфликта в Черноморском регионе. Конечно, вряд ли это как-то скажется на поставках черноморской пшеницы на мировой рынок, но геополитические риски нельзя сбрасывать со счетов.

Что же касается мировых запасов в отчете WASDE, то вопреки ожиданиям участников рынка они были увеличены на 310 000 тонн. Это не очень много, но поскольку трейдеры ожидали сокращения, этот факт частично нивелировал бычьи показатели баланса по США. Мировые конечные запасы составили 192.9 млн. тонн.

Несмотря на сокращение мирового производства, USDA увеличило начальные запасы и уменьшило использование пшеницы в корма, что вызывает некоторое удивление, ведь буквально в прошлом месяце USDA увеличило этот последний показатель.

Несмотря на существенный рост, мы считаем, что рынок пшеницы в скором времени перейдет к торговле в диапазоне. Если прогноз погоды в США не оправдает ожидания цены будут снижаться. Трейдеры, как правило, переоценивают последствия погодных аномалий.

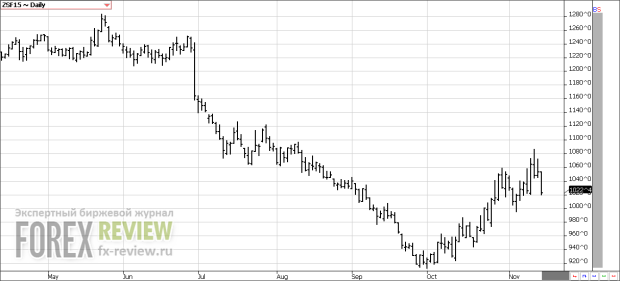

Соя, 17 ноября

В сезоне 2014/15 объем производства соевых бобов в США планируется рекордным — 3958 млн. бушелей против 3358 млн. в прошлом сезоне. Это связано с увеличением посевных площадей, отведенных под сою. Общее предложение составит 4065 млн. бушелей против 3570 млн. в этом году. Потребление в будущем году немного вырастит — 3615 млн. против 3478 млн. Рост потребления связан с увеличением экспорта и высоким внутренним спросом со стороны переработчиков соевых бобов. Таким образом, конечные запасы в будущем сезоне существенно вырастут – 450 млн. бушелей против 92 млн. Именно этот фактор и будет оказывать давление на цены на протяжении всего сезона роста урожая.

Что касается ситуации на мировом рынке, то здесь объем производства значительно превышает прошлогоднее значение – 312.06 млн. тонн против 285.01 млн. Потребление в сезоне 2014/15 тоже выше – 285.82 млн. тонн против 272 млн. Мировые конечные запасы прогнозируются на 23.43 млн. тонн выше и составят 90.28 млн. тонн.

На прошедшей неделе январский фьючерс на соевые бобы снизился на 14.25 центов (-1.37%). Неделя на рынке соевых бобов выдалась очень волатильной. Отчет по экспортным проверкам в начале недели заставил цены расти. Но уже спустя несколько минут после выхода отчета WASDE цены начали снижаться, несмотря на бычьи показатели отчета. USDA повысило прогноз по урожайности с 47.1 до 47.5 бушелей с акра, что на 0.4 ниже ожиданий рынка. Урожайность в Айове, Небраске и Северной Дакоте увеличилась на 1 бушель, а в Южной Дакоте – на 2 бушеля. Размер урожая в итоге вырос на 31 млн. бушелей. Однако, рост предложения был практически полностью нивелирован ростом потребления. Внутренний спрос со стороны переработчиков вырос на 10 млн. бушелей, а экспортный спрос – на 20 млн. бушелей. Таким образом, конечные запасы в США остались без изменений на уровне 450 млн. бушелей, в то время, как большинство участников рынка ожидали сокращения на 8 млн. Отсутствие корректировок по экспорту вызывает вопросы, ведь последнее время и продажи на экспорт, и отгрузки превосходят ожидания. Тем не менее, на этой неделе отчет по экспорт вышел в соответствии с ожиданиями. Чистые продажи составили 1 074 700 тонн, в то время как участники рынка ожидали от 1.1 до 1.3 млн. тонн.

Мировые конечные запасы были снижены с 90.7 до 90.3 млн. тонн, так как USDA также повысило спрос со стороны переработчиков в Китае, однако, этих запасов больше чем достаточно. USDA повысило китайский спрос, но не увеличило прогноз по экспорту, видимо, предполагая, что Китай в перспективе переключится на поставки соевых бобов из Южной Америки.

Отчет о развитии урожая показал, что уборка урожая соевых бобов идет активно и на текущий момент завершена на 90%, что всего на 1% ниже среднего показателя за последние 5 лет. Это, скорее, медвежий фактор для рынка, ведь чем быстрее будет собран урожай, тем выше будет урожайность.

Драйвером роста рынка соевых бобов последнее время был рост цен на наличном рынке вследствие нехватки соевого шрота. После того, как 2 крупных партии соевого шрота были импортированы из Аргентины, напряжение немного ослабло. Еще 2 партии будут импортированы в ближайшее время. С учетом того факта, что южноамериканский соевый шрот намного дешевле американского, импорт, скорее всего, увеличится. Основная проблема в том, что правительство Аргентины не может договориться с фермерами из-за слишком низкой закупочной цены. Если эта проблема будет решена, то сотни миллионов бушелей соевых бобов начнут поступать на мировой рынок, и это, безусловно, скажется на ценах.

В долгосрочной перспективе рынок по-прежнему выглядит медвежьим. Урожай соевых бобов в Южной Америке ожидается рекордным. Это позволит удержать цены на низких уровнях в течение зимы, если не будет серьезных погодных проблем в Бразилии. Кроме того, как только собранный в США в полной мере начнет поступать на рынок, наличные цены будут снижаться и потянут за собой рынок фьючерсов.

Хлопок, 17 ноября

В будущем сезоне 2014/15 объем производства хлопка в США по оценкам USDA составит 16.4 млн. кип, что намного больше, чем 12.91 млн. в сезоне 2013/14. Рост урожая обусловлен огромными посевными площадями, отведенными под хлопчатник. Цены на хлопок в этом сезоне держались на высоком уровне относительно других культур, и это стимулировало фермеров сокращать посевы этих культур в пользу хлопка. Потребление в сезоне 2014/15 прогнозируется немного ниже – 13.8 млн. кип против 14.08 млн. в сезоне 2013/14. Низкие цены позволят удержать экспорт, несмотря на сокращение китайского спроса. Экспорт в этом сезоне прогнозируется в размере 10 млн. кип, что на 530 000 кип ниже, чем в прошлом. Китай, основной покупатель американского хлопка, накопил огромные резервы хлопка и планирует их сократить в ближайшем будущем. Конечные запасы планируются на уровне 5.1 млн. кип по сравнению с прошлогодним значением в 2.45 млн.

Если же брать в целом ситуацию по миру, то производство хлопка в 2014/15 прогнозируется лишь немного ниже предыдущего сезона – 119.61 млн. кип против 120.31 млн. Потребление в текущем сезоне немного выше предыдущего — 113.85 млн. кип против 109.07 млн. в сезоне 2013/14, а мировые конечные запасы увеличатся на 5.88 млн. кип. Ситуация осложняется тем, что в прошлом году основные мировые запасы были сосредоточены в Китае, а в этом году Китай собирается их распродавать. От того, как и в каком объеме это получится, и будет зависеть динамика цен на хлопок в сезоне 2014/15.

Мартовский контракт на хлопок на прошедшей неделе снизился на 2.98 цента (-4.76%). Отчет WASDE продолжает оказывать давление на рынок. Хотя рост производства был незначительным, тем не менее, конечные запасы увеличились. Рынок отреагировал снижением, потому что большинство трейдеров рассчитывало на сокращение размера урожая. Потери в Дельте были компенсированы увеличением урожайности в других регионах – на юго-западе и юго-востоке. Кроме того, USDA чересчур оптимистично смотрит на перспективы мирового роста. Роста мировой экономики может и не быть, в таком случае спрос на хлопок будет более низким. Как показывает статистика, потребители трепетно относятся к своим расходам. Восстановление экономики идет более медленными темпами.

Конечно, можно надеяться, что низкие цены стимулируют дополнительный спрос со стороны производителей тканей, но пока этого не видно.

Мировые запасы, вероятно, в конце сезона окажутся выше, чем прогнозируются сейчас, корректировка будет проходить постепенно. Хотя это, конечно, медвежий фактор, мы считаем, что рынок будет забегать вперед, то есть фокус рынка быстрее переключится на перспективы урожаев будущего сезона. Фермеры в США, безусловно, отреагируют на низкие цены и сократят размер посевных площадей. Это поможет оказать поддержку рынку.

Кроме того, в текущие ценовые уровни уже заложены ожидания, что Китай будет разгружать свои огромные резервы, но сих пор этого не происходит. Поэтому рынок, вероятно, снова начнет отражать тот факт, что не все мировое предложение доступно для участников. Это рисует совсем другую картину. Трудно игнорировать тот факт, что иностранные запасы за пределами Китая увеличатся в этом сезоне, даже несмотря на рост потребления, который предполагается, и высокий прогноз USDA по экспорту в условиях сокращения китайского импорта. Это позволяет предположить, что Соединенные Штаты увеличат долю рынка среди других потребителей хлопка, несмотря на то, что конкуренция со стороны мировых экспортеров хлопка растет. Последнее время курса доллара растет, и это, несомненно, сокращает конкурентоспособность США на мировом рынке, так что вопрос об экспорте остается открытым.

Сахар, 17 ноября

В текущем сезоне 2013/14 мировое производство сахара по оценкам Департамента сельского хозяйства США (USDA) составит 175 703 тысяч тонн, а в сезоне 2014/15 – 175 589 тысяч тонн. Мировое потребление сахара в будущем сезоне прогнозируется выше прошлогоднего – 171 459 тысяч тонн против 168 734 тысяч в прошлом сезоне. Конечные запасы в будущем сезоне сократятся на 1 074 тысяч тонн. Огромный урожай Бразилии (основного производителя и экспортера сахара) этого и будущего сезона оказывает огромное давление на рынок, однако доля тростника, используемого для производства этанола, может быть увеличена, что сбалансирует мировой рынок сахара.

Мартовский контракт на сахар за неделю подрос на 0.21 цента (+1.34%). Рынок сахара продолжает торговаться разнонаправленно. Цены упали после того, как дожди вернулись в Бразилии и достаточно увлажнили почву. Конечно, это поможет развитию урожая тростника в будущем сезоне, но в то же время рынок отреагировал на новости о закрывающихся раньше обычного сахарных заводах, что означает, что сокращение производства сахара в сезоне 2014/15 наступило гораздо раньше.

Урожайность изначально была выше, но во второй половине сезона урожайность упала, так что прогнозы по урожаю стали заметно ниже. В целом, мы считаем, что рынок имеет ограниченный потенциал для снижения, так как те, кто еще имеют запасы сахара, совсем необязательно будут продавать их на мировой рынок.

Индийское правительство в начале недели объявило, что будет воздерживаться от предоставления субсидий для экспортеров сахара в этом сезоне. В прошлом сезоне именно субсидии Индии помогли уменьшить запасы и погасить долги фермерам. 5 лет подряд индийские запасы были избыточными. Однако, эти действия были раскритикованы другими участниками рынка, которые не предоставляют подобных льгот для своих производителей.

В то же время, в настоящий момент на рынке нет дефицита сахара даже с учетом сокращения бразильского урожая и благоприятного прогноза по урожаю в других странах. На рынок по-прежнему поступает больше сахара, чем необходимо в данный момент. Таиланд, скорее всего, снова столкнется с рекордным урожаем и будет доминировать на мировом рынке. В то же время урожай сахарной свеклы в Восточной Европе также хороший. Так что потребности европейских стран в импортном сахаре будут ниже.

Какао, 17 ноября

В текущем сезоне 2013/14 мировое производство какао бобов по оценкам Международной Организации какао составит 4345 тысяч тонн, что выше, чем 3942 тысяч в прошлом сезоне. Тем не менее, потребление в этом сезоне более, чем на 150 тысяч тонн выше прошлогоднего значения – 4262 тысячи тонн против 4111 тысяч в прошлом сезоне. Таким образом, в этом сезоне прогнозируется излишек в 40 тысяч тонн, мировые конечные запасы увеличатся с 1620 тысяч тонн до 1660 тысяч.

Мартовский фьючерс на какао снизился на 86 долларов за тонну (-2.98%) по итогам недели. Рынок какао продолжает снижаться на этой неделе по мере того, как беспокойства относительно урожая отступили на второй план, ведь благоприятные погодные условия позитивно сказались на размере урожая в Западной Африке, сбор которого уже начался. В то же время опасения, что распространение лихорадки Эбола может парализовать сбор урожая или логистику какао-бобов в странах Западной Африки, постепенно ослабла, так как до сих пор не было зарегистрировано ни одного случая заболевания, а уровень готовности страны к борьбе против распространения вирус очень высок. Скорее всего, ни Кот-д’Ивуар, ни Гана не станут жертвой серьезной вспышки заболевания. И последствий, которые наблюдались в Сьерра-Леоне и Гвинее, удастся не допустить.

В то же время, ожидания повышенного спроса также утихли. Теперь участники рынка понимают, что при текущих условиях и высоких ценах на какао-масло спрос будет более скромным. Кроме того, восстановление экономики происходит не теми темпами, как ожидало большинство участников рынка. Так что говорить о росте потребления шоколада еще слишком рано.

За исключением Северной Америки, спрос в других регионах не оправдал ожиданий в третьем квартале, и вряд ли стоит рассчитывать на восстановление спроса. Я также считаю, что рост в Северной Америке также может быть частично связан с покупками в преддверии объявления о повышении цен, и, следовательно, это отразится на показателях следующего квартала. В сезоне 2013/14 был отмечен излишек производства, а не дефицит. Вполне возможно, что то же самое будет и в сезоне 2014/15.

Кофе, 17 ноября

В текущем сезоне 2014/15 мировое производство кофе по оценкам Департамента сельского хозяйства США (USDA) составит 148 671 тысяч тонн. Это немного меньше, чем год назад – 150 145 тысяч тонн. Основная причина этого – засуха в Бразилии, которая стала причиной серьезного урона урожаю кофе. Мировое потребление кофе в этом сезоне немного выше прошлогоднего – 147 710 тысяч тонн против 145 583 тысяч тонн. Мировые конечные запасы в сезоне 2014/15 сократятся на 4 млн. тонн.

Декабрьский фьючерс на кофе на прошедшей неделе вырос на 9.6 цента (+5.26%). Рынок остается в состоянии неопределенности. С одной стороны, многие говорят об улучшении перспектив бразильского урожая сезона 2015/16 в связи с осадками, которые пришли вовремя и в достаточном количестве, чтобы не допустить дальнейшего ухудшения здоровья деревьев, а, значит, более серьезных последствий для урожая. С другой стороны, агрономы считают, что ущерб уже нанесен и является необратимым даже с учетом обильных осадков. Трейдеры в настоящий момент рассматривают лишь два сценария: самый хороший и самый плохой. Либо рынок столкнется с серьезным дефицитом, либо существующих запасов и роста производства в других странах хватит, чтобы нивелировать потери урожая в Бразилии. Тем не менее, это еще предстоит выяснить, действительно ли урожаи в других странах-экспортерах будут лучше.

По нашему мнению, в реальности ситуация вряд ли будет столь благоприятной. Скорее всего, проблемы с урожаем в Бразилии дадут о себе знать еще сильнее.

Дожди в некоторых районах, возможно, помогли, но большая часть «кофейного пояса» все еще продолжает ощущать серьезный дефицит влаги, так что стресс деревьев только усиливается от этого. Дождей, которые должны были пройти в изобилии, не было, а прогнозы осадков постепенно сменяются засушливой погодой во второй половине ноября, вероятность осадков уменьшается. По-прежнему непонятно, насколько эффективными оказались эти осадки, ведь почва была настолько сухой и медленно впитывала влагу, большая часть осадков испарялась. Когда почва более рыхлая и пористая, это позволяет влаге довольно быстро добраться до корней деревьев и насытить питательными веществами деревья. Высокие температуры и возвращение к солнечной погоде означает, что вода испаряется быстрее. Поскольку деревья испытывают стресс, вероятность поражения листовой ржавчиной становится выше.

Рынок, кажется, ведет себя спокойно. Трейдеры не поддаются панике, пока обильные поставки бразильского кофе сезона 2013/14 пополняют потребительские запасы. С учетом слабости бразильского реала экспорт кофе из Бразилии стал более привлекательным. Однако, представления покупателей и продавцов о цене расходятся, и этот период активных продаж постепенно заканчивается. В то время как урожай сезона 2014/15 пострадал от засухи, удерживая рынок от перенасыщения, величина дефицита была, конечно, недостаточной, чтобы стимулировать рост рынка. Однако, дефицит в течение двух подряд сезонов и продолжающая засуха – это уже совершенно другие факторы, их нельзя не учитывать. Перспективы будущих урожаев снижаются, и это становится все более очевидно.

На ежегодной конференции по кофе в Коста-Рике была представлена довольно реалистичная картина нынешней ситуации в Бразилии: презентация бразильской торговой компании, которая подсчитала, что начиная с июля 2015 года Бразилия сможет продать только 4.6 млн. мешков кофе, и это действительно очень мало. Этот расчет предполагает размер урожая в сезоне 2014/15 в 49 млн. мешков. При таком раскладе запасы Бразилии будут намного ниже, чем когда-либо.

Ситуация крайне серьезная, учитывая проблемы с уровнем воды в резервуарах для орошения кофейных плантаций, а также невозможностью орошать деревья 2 1-2 раза в неделю, как это требуется для соблюдения нормального цикла. В некоторых районах, кофейные плантации не принесут урожая совсем, хотя еще в прошлом году урожай был хорошим. Некоторые новые орошаемые плантации выглядят хорошо, в то время как другие были полностью уничтожены. Еще слишком рано говорить о точном размере урожая в Бразилии, все будет зависеть от погоды, но однозначно можно утверждать, что урожай созреет позднее обычного, а это дополнительные риски. Учитывая низкие запасы, рынок окажется в трудном положении, и Бразилии необходимо будет замедлить поставки на мировой рынок, чтобы кофе не закончился совсем. Запасов точно не хватит для покрытия потребностей сезона 2016/17, если урожай вновь окажется плохим.

Удачи в торговле!